Définition.- Contrat de services, contrat d’intermédiaire, le mandat est une convention « aux mille visages » (Fr. Collart-Dutilleul et Ph. Delebecque). C’est « un acte par lequel une personne donne à une autre le pouvoir de faire quelque chose pour le mandant et en son nom » (art. 1984 c.civ.). Au sens le plus large, le mandat est un « contrat par lequel on commet le soin d’une affaire à quelqu’un qui s’en charge » (Littré). Une définition plus juridique, et plus restrictive, est proposée par le Vocabulaire juridique : « acte par lequel une personne donne à une autre de faire quelque chose pour elle et en son nom. Plus spécifiquement, le mandat est un contrat révocable au gré du mandant par lequel celui-ci confère à une personne, qui en accepte la charge, le pouvoir et la mission d’accomplir pour elle et en son nom, à titre de représentant, un acte juridique ». Malgré ces précisions, le contrat de mandat reste « un mystère ». De quel « acte juridique » est-il question ? Quel est ce « quelque chose » que la personne du mandant donne pouvoir à une autre de faire ?

L’interprétation littérale de l’article 1984 c.civ. présente le mandat comme une opération réalisée en deux temps : un acte par lequel le mandant donne “pouvoir” ; en vue de “faire quelque chose.

Acte par lequel une personne donne […] le pouvoir.- Le Code civil ne fait pas référence à l’existence d’un contrat. Il paraît donc pas exclure l’existence de mandats non conventionnels tels que les “mandats légaux” (ex. celui des parents relativement aux biens de l’enfant mineur – art. 382 c.civ.) ou judiciaires (ex. celui des administrateurs – art. L. 811-1 c.com. – ou celui des mandataires judiciaires – art. L. 812-1 c.com. – relativement aux entreprises en difficulté). Cependant, la source légale du mandat n’exclut pas toujours la formation in fine d’un véritable contrat (voy. par ex. arts. 408, 815-3, 1432 c.civ.). En tout état de cause, la majorité de la doctrine entend le mandat comme un contrat de représentation.

De faire quelque chose.- La personne du mandant donne pouvoir au mandataire de “faire quelque chose”. La formule est ambiguë. Elle pourrait donner à penser que le mandat se caractérise par l’accomplissement d’actes quelconque, même matériels, rendant alors la distinction avec le contrat d’entreprise problématique (voy. l’article intitulé “Le contrat d’entreprise – vue générale”). À dire vrai, l’article 1984 c.civ. signifie seulement que le mandat fait naître une obligation de faire. Reste à déterminer quelle est la nature de l’acte à accomplir. En général, il est entendu en doctrine que le mandat se définit comme le pouvoir d’effectuer des actes juridiques. Ces actes juridiques peuvent être de différentes natures. Il peut s’agir d’actes unilatéraux (payer, donner congé, renoncer, confirmer, formuler une demande en justice ou administrative, publier une hypothèque), d’actes collectifs (constituer une société ou une association) ou de contrats. Selon l’opinion dominante, sans acte(s) juridique(s), il ne paraît pas possible de qualifier l’acte de contrat de mandat. Ce n’est pas dire qu’un mandataire est interdit d’effectuer certains actes matériels. Il en va ainsi de l’activité des sociétés de ventes volontaires meubles aux enchères publiques (https://www.conseildesventes.fr). L’important c’est que ces derniers actes restent accessoires.

Acte juridique.- On peut s’interroger sur l’opportunité qu’il y a à faire de l’accomplissement d’actes juridiques un critère du mandat. Cet abandon aurait le mérite de simplifier la situation. Certains actes sont, par exemple, difficiles à cataloguer. Ainsi du paiement qui est tantôt un acte juridique, tantôt un fait juridique en fonction de l’obligation dont il entraîne l’extinction (G. Loiseau, Réflexion sur la nature juridique du paiement : JCP G 2006, I, 171). Même difficulté de qualification juridique de l’acte de réception de marchandises (voy. not. l’article « Le contrat d’entreprise : les obligations du client »). En outre, dans de nombreux cas, le mandataire effectue à la fois des actes juridiques et des actes matériels sans que le critère de l’accessoire ne soit opératoire. Ex. : L’architecte qui conclut des marchés et dirige les travaux. Le transporteur qui déplace la marchandise et réclame le paiement au destinataire. Autre ex. : Le courtier ne peut pas, en principe, accomplir des actes juridiques pour son client car il se limite au rapprochement des parties sans conclure l’acte qu’elles passeront elles-mêmes. Pourtant, la Cour de cassation n’exclut pas la qualification de mandat dans certaines hypothèses (V. par exemple, Cass. com., 13 mai 2003 : Bull. civ. 2003, IV, n° 82 ; RTD civ. 2003, p. 727, n° 5, obs. P.-Y. Gautier). Par ailleurs, il n’est pas facile de dire avec précision ce qui différencie un acte juridique d’un acte matériel (V. L. Mayer, Actes du procès et théorie de l’acte juridique, thèse dactylographiée : Paris I, 2007, n° 153 et s. qui raisonne en deux temps afin de tenter, tout d’abord, une distinction entre fait juridique et acte matériel, puis entre acte matériel et acte juridique). Est-ce qu’il faut entendre acte matériel comme synonyme de fait juridique ? Au sein même de l’article 1984 c.civ., il n’est pas expressément question d’un acte juridique (même si les exemples des articles 1988 et 1989 c.civ. concernent des actes juridiques) mais de “faire quelque chose” pour autrui. Quant à la représentation conventionnelle, est-elle déterminante ? Il y a matière à hésitation. C’est que, à l’origine, cette notion n’était pas au cœur du contrat de mandat ?

Évolution contemporaine du mandat.- Le mandat a évolué sous plusieurs aspects. Il est, tout d’abord, l’objet d’une diversification. Le mandat est un “contrat vivant”. Il est au cœur de la vie des affaires de la vie familiale, de la vie des personnes, de la vie intellectuelle, de la vie judiciaire…

Il est, ensuite, l’objet d’une professionnalisation. Autrefois contrat à titre gratuit, conclu dans le contexte amical ou familial, il devient désormais un acte à titre onéreux. Des agents de toute sorte, régis par un ensemble de dispositions spéciales, concluent désormais des mandats rémunérés. Que l’on songe aux agents de voyages, aux agents d’assurance, aux agents immobiliers, aux agents commerciaux, aux agents artistiques, aux agents de publicité ; autant d’exemples qui illustrent la construction de “l’agency” à la française. L’agent d’affaires est aujourd’hui l’archétype du mandat professionnel. Cette professionnalisation est étroitement liée au développement du monde des services et du pôle tertiaire de notre économie. L’une des singularités de ces agents est qu’ils agissent parfois au nom et toujours pour le compte d’autrui, tout en conservant une part d’indépendance, amenant une partie de la doctrine à défendre une notion nouvelle d’intermédiation (V. not. N. Dissaux, La qualification d’intermédiaire dans les relations contractuelles, préf. Chr. Jamin, t. 485 : LGDJ, 2007). Cette indépendance justifie qu’ils accomplissent tant des actes juridiques, considérés par la doctrine majoritaire et la jurisprudence de la Cour de cassation comme la caractéristique du mandat, que des actes matériels, généralement perçus comme extérieurs au mandat. Petit contrat à l’origine, il est devenu « un grand » parmi les grands (l’un des deux grands selon le professeur le Tourneau). Il ne faut pas croire pour autant que le mandat de bienfaisance a disparu de notre droit. Au contraire, il connaît, comme un mouvement de balancier, un regain d’intérêt dans les législations les plus récentes. On pense au mandat donné à une personne de confiance en matière médicale (art. L. 1111-6 c. santé publ.) ou, dans une certaine mesure, au mandat de protection future (art. 477 c.civ.). Enfin, le mandat devient un “contrat à tout faire” (Ph. le Tourneau), en ce sens qu’il est souvent à l’appui d’autres conventions dont il permet la conclusion ou l’exécution. Il est en quelque sorte une matrice contractuelle. Les pools bancaires, l’ingénierie financière sont autant d’exemples du mandat “accessoire d’une opération juridique complexe” (D. Rambure-Barathon, Le mandat, accessoire d’une opération juridique complexe : Thèse Paris I, Dactyl., 1981). Le succès économique du mandat est à l’origine de certains excès terminologiques. Le législateur est ainsi tenté de voir du mandat partout au détriment de la rigueur juridique (exemple “mandat pur et simple de payer une somme déterminée” pour la lettre de change et le chèque alors qu’il ne s’agit que d’un ordre de payement ; promoteur immobilier qualifié de mandat d’intérêt commun (art. 1831-1 c.civ.) alors que son régime semble bien plus complexe).

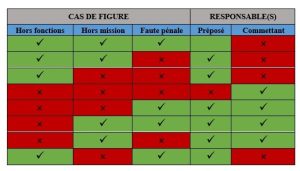

Droit comparé du mandat.- Le mandat appartient, dans le droit de common law, à la théorie de l’agency. Il s’agit d’une opération à trois personnes comprenant “the principal” (mandant), “the agent” (mandataire) et “the third” parties (les tiers). The law of agency est beaucoup plus étendu que le droit français de la représentation. Le droit anglais, réticent à l’idée de définir ne donne aucune définition de l’agency. L’idée est la suivante : “Il y a agency lorsqu’un mandant (principal) donne pouvoir (authority) à un mandataire (agent) d’agir activement et notamment de passer des contrats au nom du mandant avec des tiers (third parties)” (O. Moréteau). Le mandataire, comme en droit français, s’efface derrière la personne du mandant. Il n’est qu’un intermédiaire. Cependant, sa responsabilité peut être engagée soit par le mandant, soit par les tiers.

La doctrine allemande a progressivement distingué le mandat de la représentation. La représentation est un mécanisme d’imputation des actes (Vertretung) alors que la relation contractuelle entre les parties est un comportement humain (Grundverhältnis). Pour en convaincre, le mandat (Auftrag) est traité dans le BGB au § 662 comme la gestion gratuite d’une affaire (unentgeltliche Geschäftsbesorgung). Malgré quelques incohérences, le critère du mandat semble être, comme en droit romain, la gratuité (C. Witz, op. cit., n° 25 et s.). La représentation est quant à elle régie par les § 164 à 181 du BGB (Titre V du Livre I). Lorsque la source n’est pas légale mais découle d’un acte juridique, deux types d’actes sont distingués : celui par lequel est confié au mandataire le soin de représenter le mandant ; celui par lequel le mandataire exécute le mandat (§ 164 Effet de la déclaration du représentant (1) “Toute déclaration de volonté faite par une personne, dans les limites de son pouvoir de représentation, au nom du représenté, produit directement ses effets au profit et à l’encontre du représenté. Il est sans importance que la déclaration soit faite expressément au nom du représenté ou qu’il résulte des circonstances qu’elle doit être faite en son nom”, trad. F. Sturm, éditions Jupiter. – V. déjà, R. von Jhering, De la coopération aux actes juridiques d’autrui, trad. A. Meulenaere : in Etudes complémentaires de l’Esprit du droit romain, étude n° VI, p. 113). Le droit allemand distingue ainsi le rapport interne (Grundverhältnis), acte par lequel est octroyé le pouvoir de représentation, et le rapport externe (Aussenverhältnis), qui renvoie à l’opération que doit accomplir le représentant à l’égard du tiers (sur cette distinction, K. Larenz et M. Wolf, Allgemeiner Teil des Bürgerlichen Rechts : Beck, 8e éd. 1997, AT, § 47, n° 13 et s. – H. Brox, Allgemeiner Teil des Burgerlichen Gesetzbuchs : Carl Heymanns Verlag, 27e éd. 2003, AT, n° 51. En français, V. M. Pédamon, Le contrat en droit allemand : LGDJ, 2e éd. 2004, spéc. n° 98 et s., p. 74 et s. – C. Witz, Droit privé allemand : Litec, 1992, n° 509 et s., p. 393 et s.).

Cela emporte trois séries de conséquences. Tout d’abord, le mandat est un lien contractuel entre les parties indépendant de la représentation. Il est donc possible qu’il y ait représentation avec un lien contractuel autre que le mandat tel qu’un louage de service (contrat de travail) ou un louage d’ouvrage (contrat d’entreprise). Ensuite, le contrat de mandat et la représentation ont des domaines distincts. Le débiteur peut être tenu d’une obligation de faire des actes juridiques et matériels. Seuls les actes juridiques engageront le créancier. Enfin, pour déterminer l’étendue du pouvoir du représentant, il ne faut pas avoir égard à la relation contractuelle mais à l’acte par lequel on établit la représentation (sur ces trois points, Ph. Didier, De la représentation en droit privé, Préf. Y. Lequette, t. 339 : LGDJ, n° 63, p. 41).

Cette façon de raisonner va influencer le Code suisse des obligations de 1911 (P. Engel, Contrats de droit suisse : Ed. Staempfli, 1992, Berne, p. 446 et s. – M. Mustafa, La distinction du mandat et du contrat d’entreprise en droit suisse : Thèse Genève, 1958). Au départ, le mandat est défini de manière négative comme un contrat portant sur un service ou une affaire qui n’est ni un louage d’ouvrage ni un louage de service (P. Engel, op. cit., p. 446). La représentation est régie par les articles 32 et suivants du Code des obligations suivant en cela les réflexions du droit allemand. Une distinction est ainsi réalisée entre la relation juridique qui existe entre le représenté et le représentant, par laquelle on détermine les droits et les obligations de chaque partie, et la procuration au sens propre qui précise “si et dans quelle mesure les actes accomplis par le [représentant] au nom [du représenté] sont opposables à ce dernier” (P. Engel, Traité des obligations en droit suisse : éd. Ides et calendes, 1973, p. 79).

La même séparation existe en droit italien. Le Code civil italien (1942) distingue le mandat et la représentation. L’article 1703 définit le mandat par l’obligation pour le mandataire de faire des actes juridiques pour le compte d’autrui. Pour savoir s’il y a lieu et dans quelle mesure il y a lieu d’imputer ces actes sur le mandant, il faut se référer à l’existence d’un pouvoir de représentation régi par les articles 1387 et suivants du Code civil.

En droit français, en revanche et de manière paradoxale, les relations qui naissent entre tous les acteurs juridiques du mandat (mandant, mandataire et tiers) sont conçues comme formant un ensemble (sur la comparaison du modèle français et du modèle allemand, M. Storck, Essai sur le mécanisme de la représentation dans les actes juridiques : LGDJ, 1982, spéc. n° 320 et s.). Pourtant une distinction entre relation interne et relation externe figure, en filigrane, dans les principes du droit européen du contrat (Pedc). En effet, l’article 3 : 101 Pedc dispose que “le présent chapitre (chapitre 3 : pouvoir de représentation) régit le pouvoir d’un représentant ou d’un autre intermédiaire d’obliger le représenté en vertu d’un contrat avec un tiers”. C’est ainsi l’acte de représentation qui est ici encadré, moins que le contrat de mandat (V. not. G. Rouhette avec le concours de I. De Lambertie, D. Tallon et Cl. Witz, Principes du droit européen du contrat : Société de législation comparée, 1998, spéc. p. 157 et s.). Les PDEC distinguent la représentation directe (art. 3 : 102 [1]) lorsque le représentant agit au nom du représenté, et la représentation indirecte (art. 3 : 102 [2]) lorsqu'”un intermédiaire agit sur les instructions et pour le compte, mais non au nom d’un représenté”. Dans ce deuxième cas, seul “l’intermédiaire” est engagé par ses actes. Cette distinction entre les deux formes de représentation n’est pas reprise, formellement du moins, dans les principes Unidroit, ni dans l’avant-projet de Code européen des contrats ou dans l’avant-projet de réforme du droit des obligations et de la prescription. En outre, le projet de cadre commun de référence supprime cette distinction qu’il juge inutile (pour une étude d’ensemble, B. Fauvarque-Cosson et D. Mazeaud [dir.], Projet de cadre commun de référence. Principes contractuels communs, Association Henri Capitant et Société de Législation Comparée, vol. 7 : éd. Société de législation comparée, 2008, spéc. p. 285 et s.).

Le critère douteux du mandat (la représentation).- La notion de représentation est au cœur du débat et du contentieux relatifs au mandat. Il convient, en premier lieu, de relativiser la représentation comme critère du mandat, afin, en deuxième lieu, de pouvoir concevoir l’existence de mandats sans représentation.

Le critère du contrat de mandat ?

La notion de représentation – La représentation recouvre, dès les origines, une connotation religieuse. Est-il possible de représenter Dieu ? (sur cette question, V. Deroche, Entre Rome et l’Islam. Les Chrétiens d’Orient : Sedes, 1996, spéc. p. 214 et s.). Prohibée par la religion musulmane, la représentation de Dieu est perçue comme une nécessité par les Chrétiens. “Elle est nécessaire car seule la représentation permet d’exprimer le mystère de l’incarnation alors que le langage humain ne le peut pas” (Ph. Didier, De la représentation en droit privé, Préf. Y. Lequette, t. 339 : LGDJ, n° 1, p. 2). Il y aurait ainsi une part de magie dans la représentation (V. G. Gurvitch, La magie et le droit, Préf. Fr. Terré : rééd. Dalloz, 2004).

Sur le plan étymologique, la représentation a pour racine latine repraesentare qui signifie l’action de mettre la chose sous les yeux de l’observateur (Le Robert, Dictionnaire historique de la langue française, V° Représentation). La représentation consiste donc à rendre présent. L’étymologie ne doit pas dissimuler la polysémie du mot. Le Littré ne relève pas moins de 18 sens (sur cette polysémie, V. Ph. Didier, th. préc., n° 3 et s., p. 2 et s.). À l’égard du contrat de mandat, la définition de la représentation qui importe est celle qui se présente comme le fruit d’une évolution historique. Représenter c’est l’action de faire un acte au nom et pour le compte d’autrui, en vertu d’un pouvoir.

Dès le départ, la doctrine a adopté une conception restrictive de la représentation en niant quasiment le rôle du représentant (V. not. le tribun Tarrible : “la personne du mandataire disparaît comme un échafaudage devenu inutile après la construction de l’édifice” : Jurispr. Gén. Dalloz, V° Mandat, travaux préparatoires, n° 15). La représentation, dont le modèle est le mandat, repose entièrement sur la personne du mandant dont le mandataire, transparent, ne fait qu’exprimer la volonté (J.-B. Duvergier, t. IV, n° 272 : “Lorsque [le mandataire] accomplit la mission qu’il a reçue, ce n’est pas lui qui agit, c’est le mandant”). Cette conception volontariste voire robinsoniste de la représentation (E. Gaillard, La représentation et ses idéologies en droit privé français, in La représentation : Revue Droits, n° 6, 1987, p. 91 et s., spéc. p. 93. – Ph. Didier, th. préc., n° 10, p. 6), a dû être tempérée lorsque la personne représentée est incapable de manifester une telle volonté. Certains auteurs tels que G. Ripert et J. Boulanger ont alors tenté de proposer deux formes de représentation : une première qui aurait pour objet la volonté du représenté ; une seconde ayant pour objet l’intérêt du représenté (G. Ripert et J. Boulanger, Traité de droit civil, t. II, Obligations, droits réels : LGDJ, 1957, n° 214). Malgré les critiques que l’on peut formuler à l’encontre d’une telle distinction, dès les origines les débats doctrinaux se concentrent sur ce nœud gordien de la représentation et ce, plus spécialement, en matière conventionnelle.

La représentation est présentée, à l’époque de J.-B. Duvergier et encore de nos jours, comme un élément déterminant du mandat. Cependant, une fois ce postulat posé, il est difficile de déterminer la place qu’il convient de lui attribuer. S’agit-il d’un élément essentiel, naturel ou accidentel. Essentiel, il serait impossible de concevoir un mandat sans représentation. Naturel, le mandat est toujours présumé reposer sur ce mécanisme de représentation mais il peut parfois faire défaut. Accidentel, il dépendrait entièrement des stipulations contractuelles. En somme, si le mandat est difficile à appréhender, c’est en raison de la complexité même du mécanisme de représentation. Un rapide rappel historique s’impose.

Élément essentiel ou naturel ? – À l’origine, la représentation n’était pas un élément essentiel du mandat mais un élément naturel. Les premiers signes du mandat apparaissent à Rome sous le nom de procurator. Le pater familias se faisait aider de ses esclaves dans la gestion de ses affaires. Devant l’absence plus fréquente du pater familias, cette aide devint plus fréquente en contrepartie de quoi les esclaves, ayant bien géré les affaires du pater familias, devenaient des affranchis tout en continuant à rester dans la famille où ils continuaient leur gestion. Progressivement, cette pratique s’est banalisée et les familles ont fait appel à des affranchis extérieurs. Se met alors en place un mécanisme de remplacement appelé la procuratio sanctionnée par une actio negotiorum gestorum (G. Le Bras, L’évolution générale du procurateur en droit privé romain des origines au IIIe siècle : Thèse, Paris, 1922, spéc. p. 30 et s.). Le procurator est un administrateur général des biens d’autrui qui est rémunéré en nature ou en espèce (J.-H. Michel, Quelques observations sur l’évolution du procurator en droit romain, in Mélanges Macqueron : Université Aix-Marseille, 1970, p. 519 et s.). La procuratio a étendu son champ d’application avec l’apparition d’une procuratio ad litem puis d’une procuratio spéciale et non plus d’administration générale.

C’est par la suite qu’est apparu le contrat de mandat. À l’opposé de la procuratio, le mandat était au départ pourvu d’un objet spécial (R. Monier, Manuel de droit romain, 5e éd. 1954, réimpression 1970, t. II, p. 181 et s.) pour, ensuite, voir son objet s’élargir. Dès cette époque, procuratio et mandat se rapprochent pour finalement être confondus au sein du Code Justinien (A. Watson, Contract of mandate in Roman law, Oxford, 1961, p. 60 et s.).

On perçoit à travers l’objet du mandat la grande hétérogénéité du concept à l’époque romaine. On a l’impression d’un contrat fourre-tout. Tout est susceptible d’être l’objet d’un mandat : déposer des vêtements à laver, accompagner quelqu’un en un lieu indiqué, réparer une chose. Le mandat ne peut être conçu à l’époque que comme le fait de confier “quelque chose à faire” (P.-F. Girard, Manuel élémentaire de droit romain : par F. Senn, 8e éd. 1929, p. 618). Il s’agit d’un “service” (A.-E. Giffard et R. Villers, Droit romain et ancien droit français [Obligations] : Précis Dalloz, 4e éd. 1976, n° 131). Difficile à ce titre de distinguer le mandat du louage si ce n’est en soulignant le caractère essentiellement gratuit du mandat (C. Giverdon, L’évolution du contrat de mandat : thèse Paris, 1947, n° 61 et s., p. 41 et s.). Cependant, non seulement cette gratuité à l’époque romaine est discutable (Ph. Didier, th. préc., n° 48 et s., p. 32 et s.) mais en outre, avec l’évolution de la société française, la gratuité devient naturelle et non plus essentielle (Ph. Le Tourneau, De l’évolution…, op. cit., spéc. p. 157).

En définitive, conclure un mandat à l’époque romaine revient à confier une mission à quelqu’un sans qu’une relation avec un tiers soit nécessaire, même si elle est possible. Surtout, peu importe les moyens mis en oeuvre, actes matériels ou actes juridiques, ce qui importe est le but assigné au mandataire.

Quant à la représentation, c’est-à-dire le pouvoir d’engager autrui, elle faisait défaut en tant que telle à Rome. On la retrouve sous la forme limitée d’une double action en justice attribuée au tiers contre le “représentant” (fils ou esclave) et contre le “représenté” (le paterfamilias) (P.-F. Girard, op. cit., p. 709 et s.). Mais il ne s’agit pas encore d’une véritable représentation car le fils ou l’esclave est personnellement engagé. Sous l’Ancien régime, le mandat disparaît. Reste uniquement la procuration, spécialement en justice, dans la pratique médiévale (J.-L. Gazzaniga, Mandat et représentation dans l’ancien droit, in La représentation : Revue Droits, p. 21 et s., spéc. p. 23). Cette procuration en justice, d’abord exceptionnelle, s’étend pour devenir le principe tout en restant dépourvue de toute représentation (J. Brissaud, Manuel d’histoire du droit français : Paris, 1904, p. 1446 et s.).

Il faut attendre les post-glossateurs, avec notamment Bartole, pour que la représentation trouve toute sa place dans le mandat. En élargissant l’objet du mandat, il se rapproche de la procuration et s’échappe progressivement du modèle romain (F. Cagninacci, Le mandat dans la doctrine française de l’Ancien Régime XIIIe-XVIII : Thèse Nancy, 1959, p. 163 et s.). Bartole lance l’idée d’un mandat avec représentation. Cette idée est réceptionnée, en France, par un arrêt du Parlement de Paris en 1551 (L.-E. Barthélémy, Du mandat en droit romain et en droit civil français : Thèse Toulouse, 1886, p. 122). Ce mécanisme gagne, tout d’abord, le procès avec le mandat ad litem pour être, par la suite, généralisé à tous les mandats. Désormais le principe est inversé. Le mandataire ne s’engage plus en principe personnellement. Il y a dans le mandat une représentation de principe dès le 16e siècle.

Reste à savoir si la représentation est devenue à cette époque un élément essentiel. À l’analyse des définitions proposées par Domat et Pothier (J. Domat, Les loix civiles dans leur ordre naturel : t. XV, sect. 1, § 1 : la procuration est “l’acte par lequel celui qui ne peut vaquer lui-même à ses affaires donne pouvoir à un autre de le faire pour lui, comme s’il était présent : soit qu’il faille simplement gérer, et prendre soin de quelque biens ou de quelque affaire, ou que ce soit pour traiter avec d’autres” ; Pothier, Traité du mandat, 1781, article préliminaire : le mandat [qu’il différencie de la gestion d’affaire uniquement en ce qu’elle ne serait pas un contrat] est le contrat par “lequel l’un des contractants confie la gestion d’une ou de plusieurs affaires pour la faire en sa place et à ses risques, à l’autre contractant qui s’en charge gratuitement et s’oblige à lui rendre compte”), la représentation n’est pas de l’essence du mandat. Elle n’en est qu’un élément naturel.

En conclusion, à la veille du Code civil, tout mandat ne suppose pas représentation.

Dès le 19e siècle, la représentation passe du statut d’élément naturel à celui d’élément essentiel (sur le rapprochement des techniques sous la forme d’une attraction, V. R. Perrot, De l’influence de la technique sur le but des institutions juridiques : Thèse Paris, Sirey, 1947, spéc. n° 28, p. 45 et 46). Ce faisant, le droit français est à contre-courant de l’ensemble de ses voisins européens qui, à la même époque, distinguent sous l’influence du droit allemand le mandat et la représentation (V. supra).

Dans les premiers projets de Cambacérès, la représentation est négligée au profit de la gestion des affaires d’autrui qui se présente comme l’élément central du contrat de mandat (A. Fenet, t. I, p. 92, art. 12 ; p. 135, art. 261 ; p. 319, art. 1063 ; p. 136). Inspiré des réflexions de Domat et Pothier, l’article 1984 c.civ. dispose que “le mandat ou procuration est un acte par lequel une personne donne à une autre le pouvoir de faire quelque chose pour le mandat et en son nom. Le contrat ne se forme que par l’acceptation du mandataire”. Les termes de cette disposition laissent entendre qu’aucune distinction n’est opérée entre mandat et représentation. Pourtant, dans la présentation que faisait le tribun Tarrible du projet, où les mêmes termes y figuraient, il précisait que “le mandat a fréquemment pour objet des traités avec des tierces personnes”, ce qui signifie, a contrario, pas exclusivement (A. Fenet, t. XIV, p. 602. Sur cette remarque, V. Ph. Didier, th. préc., n° 73, p. 46 et s. qui souligne l’influence dans la rédaction du Code civil Prussien de 1794). Les premiers commentateurs du Code civil, fidèles à Pothier, vont assimiler représentation et mandat (Merlin de Douai, Répertoire de Jurisprudence : 4e éd., t. 8, 1813, V° Notaires, § VI, p. 631) et la Cour de cassation dans un arrêt de la Chambre civile du 27 janvier 1812 est également en ce sens (Cass. civ., 27 janv. 1812 : Journal des audiences 1812, p. 216, aff. Anjubault).

La doctrine moderne se compose de deux clans. Le premier, mené par les idées dites révolutionnaires de J.-B. Duvergier (J.-B. Duvergier, Le droit civil français suivant l’ordre du Code, t. 19 du traité de Toullier, t. 4 de la continuation : Paris, 1837, n° 270 et s., p. 307 et s.), relayé par la suite par Ch. Aubry et Ch. Rau, fait de la représentation le critère moderne du mandat (C. Aubry et C. Rau, Cours de droit civil français, t. 3, 3e éd. 1856, § 344 et s.). Selon J.-B. Duvergier, « celui qui loue son travail, agit en son nom ; les actes qu’il fait émanent de sa volonté et de sa capacité personnelle. Au contraire, le mandataire agit au nom du mandant ; c’est la capacité et la volonté du mandant qui donnent force et effet à ses actes » (J.-B. Duvergier, op. cit., n° 272, p. 313). Les soubassements volontaristes de cette explication moderne sont manifestes (V. E. Gaillard, La représentation et ses idéologies…, op. cit., spéc. p. 93 et 94 : “tout entière construite sur le modèle du mandat et de la représentation volontaire, la représentation efface la volonté du représentant, conçu comme un simple exécutant, et magnifie la volonté, réelle ou supposée, du représenté, seul sujet de droits subjectifs et seul personnage conçu dans la permanence par le droit privé français classique”).

L’autre clan persiste à faire reposer le critère du mandat sur la nature des faits qui en sont l’objet, le mandat appartenant à l’ordre non marchand (sur les critiques formulées contre J.-B. Duvergier, M. Troplong, Le droit civil expliqué suivant l’ordre des articles du Code. De l’échange et du louage, t. 2 : 3e éd. 1859, n° 805 et s.). Les arts libéraux insusceptibles d’évaluation en argent sont l’objet d’un mandat à la différence des arts mécaniques (en ce sens, M. Troplong, Ibid, n° 792 et s.).

La doctrine dite paradoxalement “moderne” l’emporte (J. Valéry, Des caractères distinctifs du contrat de mandat dans le Code civil : Thèse Aix-Marseille, 1898, p. 57 et s., qui reprend la démonstration de J.-B. Duvergier ; adde, Fr. Laurent, Principes de droit civil français, t. 27, Bruxelles : 2e éd. 1877, n° 334, p. 376) avec le soutien de la jurisprudence. Par un arrêt de principe du 14 avril 1886 la Cour de cassation prend le parti de l’École dite moderne. Au fondement de l’article 1984 du Code civil, elle a jugé que : “le caractère essentiel de ce contrat [le mandat] consiste dans le pouvoir donné au mandataire de représenter le mandant […]”. La représentation est alors sacralisée comme critère du mandat.

La conclusion de M. Ph. Didier est alors éclairante : “En reprenant l’évolution du mandat, on mesure tout le chemin parcouru par celui-ci. Il apparaît ainsi qu’il s’est pendant longtemps développé indépendamment de la représentation. La liaison de ces deux éléments n’a été que tardive. Elle ne semble s’être faite qu’accidentellement. Ce n’est que parce que la distinction des activités mécaniques et des activités libérales a décliné que s’est posé le problème du critère du mandat. Le choix fait par Duvergier de la représentation comme critère du mandat ne nous apparaît ainsi que comme une solution par élimination. Sa proposition n’a pas été une réponse à une attente mais résulte uniquement de l’impossibilité de conserver d’autres critères” (Ph. Didier, th. préc., n° 77, p. 50 ; dans le même esprit “accidentel”, Ch.-W. Chen, Apparence et représentation en droit positif français, Paris, t. 340 : LGDJ 2000, n° 26 et s., p. 21 et s.).

Le lien entre représentant et mandat – Malgré ce constat, dans la doctrine contemporaine, le lien entre représentation et mandat a la peau dure (V. not. P. Puig, th. préc., spéc. n° 137, p. 205 : “la définition du mandat implique en effet la représentation : le mandataire agit pour le compte de son mandant et “en son nom”. Il est toujours permis de regretter une définition aussi étroite, même de la critiquer, mais le fait est que la notion de représentation est au cœur de l’opération visée à l’article 1984 du Code civil, dont elle constitue l’essence” ; dans le même sens, Ph. le Tourneau, Mandat : Rép. civ. Dalloz, 2000, n° 68 et s., p. 13 et s. – Ph. Pétel, Le contrat de mandat : Dalloz, coll. Connaissance du droit, 1994, p. 2. – M. Storck, th. préc., n° 130 et s., p. 97 et s. – P.-H. Antonmattéi et J. Raynard, Droit civil. Contrats spéciaux : Litec, 5e éd. n° 457, p. 343, l’accomplissement d’actes juridiques est de l’essence du mandat. – Chr. Larroumet, Droit civil. Les obligations. Le contrat. 1re partie conditions de formation, t. II : Economica, 6e éd. 2007, n° 153 et s., p. 134 et s.). La représentation n’est pas uniquement conventionnelle. Elle peut être légale ou judiciaire.

À l’analyse des pratiques contractuelles, il serait pourtant opportun d’aller au-delà du mandat réduit au seul critère de la représentation. À ce titre, de manière plus originale, un certain courant doctrinal, citant le prête-nom et la commission, défend l’existence de mandats sans représentation (sur cette question, M.-L. Izorche, À propos de “mandat sans représentation” : D. 1999, chron. p. 369 et s. – A. Bénabent, Droit des contrats spéciaux civils et commerciaux. Fr. Collart-Dutilleul et Ph. Delebecque, Contrats civils et commerciaux. V. déjà en ce sens Troplong, Du mandat. Contra, Ph. Malaurie, L. Aynès et P.-Y. Gautier, Droit des contrats spéciaux). En effet, a priori, les termes de l’article 1984 c.civ. ne s’y opposent pas. Agir pour le compte et au nom d’autrui n’exige pas la représentation. Agir au nom d’autrui ce n’est “rien d’autre pour une personne qu’entrer en relations avec un tiers en lui faisant savoir qu’elle s’affuble du nom d’autrui pour ce faire” (N. Dissaux, th. préc., n° 248, p. 108). Cette acception ouvre des perspectives importantes pour le mandat qui peut être conçu comme une forme d’intermédiation, voire le modèle de l’intermédiation, sans pour autant qu’il y ait représentation.

À dire vrai, c’est la représentation elle-même qui ne peut être maintenue dans son statut d’élément essentiel au mandat. Par un effet boule de neige, la nature des actes accomplis devient alors indifférente. La défense d’un mandat sans représentation ou pourvu d’une conception plus large de la notion de représentation peut se fonder sur une série d’arguments. Il est, tout d’abord, possible de distinguer, comme en droit allemand, la procuration, acte juridique unilatéral, qui crée la représentation, et le contrat de base (mandat, entreprise, dépôt) (sur cette distinction, V. supra. Dans le même sens, V. F. Leduc, Deux contrats en quête d’identité. Les avatars de la distinction entre le contrat de mandat et le contrat d’entreprise, in Etudes G. Viney : LGDJ, 2008, p. 595 et s., spéc. p. 626). Il est également possible de jouer sur le terme de “pouvoir”. Le pouvoir consiste à exercer les droits subjectifs d’autrui. En ce sens, le mandataire est habilité à exercer les droits du mandant qui l’a habilité (F. Leduc, op. cit., p. 627). Le mandat serait ainsi un “contrat par lequel une personne, le mandant, confère à une autre personne, le mandataire, le pouvoir d’exercer ses droits subjectifs, en prenant des décisions qui s’imposeront à lui, que celles-ci se traduisent concrètement par l’accomplissement d’actes juridiques ou matériels” (F. Leduc, op. cit., p. 628). Alors que dans le contrat d’entreprise, l’entrepreneur reçoit la mission d’exécuter la volonté du maître d’ouvrage, il y a mandat si on “décide pour autrui”. Il y a entreprise lorsqu’il s’agit “d’exécuter la volonté d’autrui”. Même si la distinction paraît subtile, elle a le mérite de ne pas s’arrêter aux deux postulats selon lesquels, d’une part, le mandat présuppose la représentation et, d’autre part, le mandataire est celui qui accomplit des actes juridiques. L’échange d’argumentations n’est pas épuisé et le débat n’est pas clos.

Dans ce contexte, la lumière peut être faite sur ce qu’il est convenu d’appeler des mandats “sans représentation”.

Les mandats “sans représentation”. Il existe certaines hypothèses où la qualification de mandat est problématique. Il en est ainsi du contrat de commission et de la convention de prête-nom. Si l’on applique le critère de la représentation, faisant défaut, la qualification de mandat est exclue. Si la représentation n’est plus conçue comme un élément essentiel du mandat, ou du moins s’il l’on adhère à l’idée d’une représentation “indirecte” ou “imparfaite”, il est alors possible de défendre la qualité de mandataire du prête-nom ou du commissionnaire (A. Bénabent, op. cit., n° 694 et s., p. 476. – Fr. Collart-Dutilleul et Ph. Delebecque, op. cit., n° 659 et s., p. 552 et s. – Contra, N. Dissaux, th. préc., n° 251 et s., p. 112 et s. : l’auteur rejette la qualification de mandat car, dans le contrat de commission, le commissionnaire refuse de donner l’identité de la personne pour le compte de laquelle il agit et, dans le prête-nom, le tiers ignore l’existence même de la personne pour le compte de laquelle le prête-nom agit. Ces deux contrats ne sont pas des mandats non pas parce qu’il n’y aurait pas représentation, ce qui importe peu. Ils ne sont pas simplement des mandats car ils n’agissent pas au nom d’un mandant).

Les composantes du mandats.- Plusieurs éléments viennent structurer la convention de mandat. Il s’agit d’une convention aux multiples facettes puisqu’elle est consensuelle ou solennelle, tacite ou expresse, unilatérale ou synallagmatique, accessoire ou principale, à titre gratuit ou à titre onéreux, civile ou commerciale, générale ou spéciale, conclue intuitu personae ou sans considération de la personne.