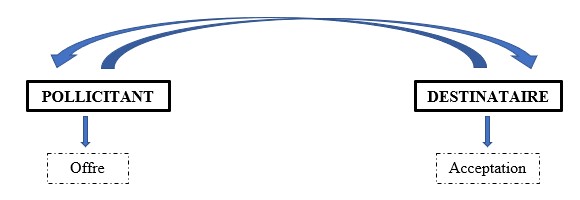

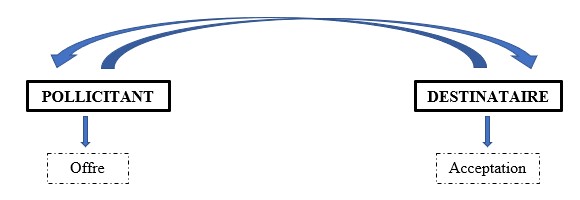

==>Théorie de l’offre et de l’acceptation

Le contrat n’est autre que le produit de la rencontre des volontés. Plus précisément, cette rencontre des volontés s’opère, en simplifiant à l’extrême, selon le processus suivant :

- Premier temps : une personne, le pollicitant, émet une offre de contracter

- Second temps : l’offre fait l’objet d’une acceptation par le destinataire

Si, pris séparément, l’offre et l’acceptation ne sont que des manifestations unilatérales de volontés, soit dépourvues d’effet obligatoire, lorsqu’elles se rencontrent, cela conduit à la création d’un contrat, lui-même générateur d’obligations.

Tous les contrats sont le fruit d’une rencontre de l’offre et de l’acceptation, peu importe que leur formation soit instantanée où s’opère dans la durée.

Aussi, en dehors de la rencontre de l’offre et de l’acceptation aucun contrat ne saurait valablement se former, cette rencontre traduisant l’échange des consentements des parties.

Or conformément à la théorie de l’autonomie de la volonté, seules les parties qui ont exprimé leur consentement au contrat peuvent s’obliger. On saurait, en effet, contraindre une personne à contracter, sans qu’elle y consente.

==>Réforme des obligations

Curieusement, en 1804, les rédacteurs du Code civil se sont surtout focalisés sur les conditions de validité et sur l’exécution du contrat.

Aussi, cela s’est fait au détriment du processus de conclusion du contrat qui était totalement ignoré par le Code civil.

Aucune disposition n’était, en effet, consacrée à la rencontre des volontés, alors même qu’il s’agit là du fait générateur du contrat.

Afin de remédier à cette carence, c’est donc à la jurisprudence qu’est revenue la tâche de bâtir la théorie de l’offre et de l’acceptation, notamment à partir des dispositions relatives au consentement des parties.

Il ne restait alors plus qu’au législateur de consacrer cette construction prétorienne lors de la réforme du droit des obligations.

C’est ce qu’il a fait lors de l’adoption de l’ordonnance du 10 février 2016 qui a introduit dans le Code civil plusieurs dispositions qui régissent le processus de conclusion du contrat (art. 1113 à 1122).

En introduction de la sous-section relative à « l’offre et l’acceptation », le nouvel article 1113 prévoit désormais que « le contrat est formé par la rencontre d’une offre et d’une acceptation par lesquelles les parties manifestent leur volonté de s’engager. ».

Nous nous focaliserons ici sur le régime de l’acceptation.

I) Notion

L’acceptation est définie à l’article 1118 du Code civil comme « la manifestation de volonté de son auteur d’être lié dans les termes de l’offre. »

Pour mémoire, l’article 1114 du Code civil définit l’offre comme « la volonté de son auteur d’être lié en cas d’acceptation ».

Ainsi l’acceptation apparaît-elle comme le miroir de l’offre. Et pour cause, dans la mesure où elle est censée venir à sa rencontre. L’acceptation est, en ce sens l’acte unilatéral par lequel l’acceptant signifie au pollicitant qu’il entend consentir au contrat.

À la différence, néanmoins, de l’offre, l’acceptation, lorsqu’elle est exprimée, a pour effet de parfaire le contrat.

Quand, en d’autres termes, l’offre rencontre l’acceptation, le contrat est, en principe, réputé formé. Le pollicitant et l’acceptant deviennent immédiatement liés contractuellement. L’acceptation ne réalisera, toutefois, la rencontre des volontés qu’à certaines conditions

II) Conditions

Afin d’être efficace, l’acceptation doit répondre à 3 conditions cumulatives qui tiennent

- D’une part, au moment de son intervention

- D’autre part, à ses caractères

- Enfin, à son étendue

A) Le moment de l’acceptation

L’acceptation doit nécessairement intervenir avant que l’offre ne soit caduque

Aussi, cela signifie-t-il que l’acceptation doit avoir été émise :

- Soit pendant le délai stipulé par le pollicitant

- Soit, à défaut, dans un délai raisonnable, c’est-à-dire, selon la jurisprudence, pendant « le temps nécessaire pour que celui à qui [l’offre] a été adressée examine la proposition et y réponde » (Cass. req., 28 févr. 1870)

Lorsque l’acceptation intervient en dehors de l’un de ces délais, elle ne saurait rencontrer l’offre qui est devenue caduque.

L’acceptation est alors privée d’efficacité, en conséquence de quoi le contrat ne peut pas être formé.

B) Les caractères de l’acceptation

==>L’acceptation pure et simple

Pour être efficace, l’acceptation doit être pure et simple.

En d’autres termes, il n’existe véritablement d’acceptation propre à former le contrat qu’à la condition que la volonté de l’acceptant se manifeste de façon identique à la volonté du pollicitant.

La Cour de cassation a estimé en ce sens que le contrat « ne se forme qu’autant que les deux parties s’obligent dans les mêmes termes » (Cass. 2e civ., 16 mai 1990, n°89-13.941).

Par pure et simple, il faut donc entendre, conformément à l’article 1118, al. 1er, que l’acceptation doit avoir été formulée par le destinataire de l’offre de telle sorte qu’il a exprimé sa volonté claire et non équivoque « d’être lié dans les termes de l’offre. »

==>La modification de l’offre

L’article 1118, al. 3 du Code civil prévoit que « l’acceptation non conforme à l’offre est dépourvue d’effet, sauf à constituer une offre nouvelle. »

Lorsque, dès lors, l’acceptant émet une réserve à l’offre sur un ou plusieurs de ses éléments ou propose une modification, l’acceptation s’apparente à une contre-proposition insusceptible de réaliser la formation du contrat.

Au fond, l’acceptation se transforme en une nouvelle offre que le pollicitant initial peut ou non accepter.

En toutes hypothèses, le contrat n’est pas formé

Le pollicitant et le destinataire de l’offre doivent, en somme, être regardés comme des partenaires dont la rencontre des volontés n’est qu’au stade des pourparlers.

Aussi, la conclusion définitive du contrat est-elle subordonnée à la concordance parfaite entre l’offre et l’acceptation.

La question qui immédiatement se pose est alors de savoir ce que l’on doit entendre par une « acceptation non conforme à l’offre ».

- Conceptions envisageables

- Première conception

- L’acceptation est non conforme à l’offre, dès lors qu’une réserve ou une proposition de modification est émise par le destinataire

- Seconde conception

- Afin de déterminer si l’acceptation est non conforme à l’offre, il convient de distinguer selon que la réserve ou la proposition de modification porte ou non sur un élément essentiel du contrat.

- La jurisprudence

- La jurisprudence considère que le contrat n’est réputé formé qu’à la condition que l’offre et l’acceptation se rencontrent sur les éléments essentiels du contrat (V. en ce sens Cass. req., 1er déc. 1885).

- Dans un arrêt du 28 février 2006, la Cour de cassation a ainsi reconnu la conformité d’une acceptation à l’offre en relevant « qu’un accord de volontés était intervenu entre les parties sur les éléments qu’elle-même tenait pour essentiels même si des discussions se poursuivaient par ailleurs pour parfaire le contrat sur des points secondaires et admis s’être engagée » (Cass. com. 28 févr. 2006, n°04-14.719)

- Il résulte de cette décision que, dès lors que l’acceptation a porté sur les éléments essentiels du contrat, elle est réputée conforme à l’offre

- A contrario, cela signifie que lorsque la réserve émise par le destinataire de l’offre porte sur des éléments accessoires au contrat, elle ne fait pas obstacle à la rencontre de l’acceptation et de l’offre.

- Toutefois, dans l’hypothèse où la réserve exprimée par le destinataire de l’offre porte sur un élément accessoire tenu pour essentiel par l’une des parties, elle s’apparente à une simple contre-proposition, soit à une nouvelle offre et non à acceptation pure et simple de nature à parfaire le contrat (Cass. 3e civ. 27 mai 1998).

- L’ordonnance du 10 février 2016

- Si l’article 1118, al. 3 du Code civil prévoit que « l’acceptation non conforme à l’offre est dépourvue d’effet », cette disposition se garde bien de préciser ce que l’on doit entendre par « acceptation non conforme à l’offre. »

- Toutefois, la formule « sauf à constituer une offre nouvelle », laisse à penser que le législateur a entendu consentir une certaine latitude au juge quant à l’appréciation de la conformité de l’acceptation à l’offre.

- Est-ce à dire que la distinction établie par la jurisprudence entre les réserves qui portent sur des éléments essentiels du contrat et les réserves relatives à des éléments contractuels accessoires a été reconduite ?

- On peut raisonnablement le penser, étant précisé que pour apprécier la conformité de l’acceptation à l’offre le juge se référera toujours à la commune intention des parties.

C) L’étendue de l’acceptation

À supposer que l’acceptation soit identique à l’offre, encore faut-il, pour être efficace, que l’acceptant ait eu connaissance de tous les éléments du contrat.

La question alors se pose de savoir si l’émission de l’acceptation permet de considérer que le destinataire de l’offre n’est engagé que s’agissant des seuls éléments du contrat dont il a eu connaissance, ou si, au contraire, l’acceptation vaut pour toutes les clauses, y compris celles dont il n’a pas pris connaissance lors de la conclusion du contrat.

Plusieurs sortes de documents doivent être distinguées :

- Les documents contractuels signés

- S’agissant des documents contractuels signés, la jurisprudence pose une présomption simple de connaissance des stipulations contractuelles par le destinataire de l’offre (Cass. 1re civ. 20 janv. 1993).

- Aussi, lui appartiendra-t-il de prouver, en cas de clause sibylline ou peu apparente, qu’il n’en a pas eue connaissance, de sorte que son acceptation n’a pas pu rencontrer l’offre dans tous ses éléments (V. en ce sens Cass. 1re civ., 3 mai 1979).

- Les conditions générales

- Notion

- Tout d’abord, il peut être observé, à titre de remarque liminaire, que les conditions générales se rencontrent, le plus souvent, dans les contrats d’adhésion, soit les contrats dont les stipulations ne sont pas susceptibles d’être discutées par les parties, l’une ne laissant pour seul choix à l’autre que d’adhérer en bloc au contrat ou, à défaut, de ne pas contracter.

- L’article 1110 du Code civil définit encore le contrat d’adhésion comme « celui dont les conditions générales, soustraites à la négociation, sont déterminées à l’avance par l’une des parties. »

- Aucune définition n’ayant été donnée par le législateur des conditions générales, c’est vers la doctrine qu’il convient de se tourner.

- Un auteur définit les conditions générales comme « les clauses abstraites, applicables à l’ensemble des contrats individuels ultérieurement conclus, rédigées par avance et imposées par un contractant à son partenaire »

- Les conditions générales sont, autrement dit, les stipulations qui figurent sur un document contractuel prérédigé.

- Valeur contractuelle

- Quelle valeur donner aux conditions générales ?

- Aux termes de l’article 1119 du Code civil, « les conditions générales invoquées par une partie n’ont effet à l’égard de l’autre que si elles ont été portées à la connaissance de celle-ci et si elle les a acceptées. »

- Il ressort de cette disposition que, pour être opposables au destinataire de l’offre, les conditions générales doivent avoir été

- d’une part, portées à sa connaissance

- d’autre part, acceptées par lui

- L’examen de la jurisprudence révèle que la satisfaction de ces deux conditions cumulatives peut être établie de deux façons :

- Tout d’abord, les conditions générales sont présumées avoir été portées à la connaissance du destinataire de l’offre et acceptées par lui lorsque figure sur le document contractuel signé la mention par laquelle le signataire reconnaît avoir pris connaissance et accepté les conditions générales (V. en ce sens Cass. 1re civ. 20 janv. 1993)

- Ensuite, les conditions générales doivent, soit figurer sur le document contractuel signé, soit être expressément visé par ce dernier (Cass. 1re civ., 16 févr. 1999).

- Conflit entre conditions générales ou avec les conditions particulières

- Il peut arriver qu’une discordance existe, soit entre les conditions générales entre elles, soit entre les conditions générales et les conditions particulières.

- Dans les deux cas on ne saurait manifestement estimer que le destinataire de l’offre a accepté les conditions générales

- Est-ce à dire que ces discordances sont susceptibles de faire obstacle à la rencontre de l’offre et de l’acceptation ?

- L’ordonnance du 10 février 2016 a introduit deux règles qui permettent de régler ce genre de conflits

- S’agissant des discordances entre les conditions générales entre elles

- L’article 1119, al. 2 prévoit que « en cas de discordance entre des conditions générales invoquées par l’une et l’autre des parties, les clauses incompatibles sont sans effet. »

- La solution retenue par le législateur vient confirmer la jurisprudence antérieure (Cass. com. 20 nov. 1984)

- Dans la mesure où les conditions générales sont, la plupart du temps, stipulées à la faveur du pollicitant, leur anéantissement ne saurait porter atteinte aux intérêts du destinataire de l’offre.

- Ajouté à cela, le nouvel article 1190 du Code civil dispose que le contrat d’adhésion s’interprète contre celui qui l’a proposé.

- S’agissant des discordances entre les conditions générales et les stipulations particulières

- Le législateur a repris la jurisprudence antérieure qui estimait que les conditions particulières primaient sur les conditions générales (Cass. 1re civ., 9 févr. 1999).

- L’article 1119, al. 3 du Code civil prévoit en ce sens que « en cas de discordance entre des conditions générales et des conditions particulières, les secondes l’emportent sur les premières. »

- Les documents publicitaires

- Quid du sort des documents publicitaires sur le fondement desquels, le destinataire de l’offre s’est engagé ?

- L’acceptation a-t-elle pour effet de les faire entrer dans le champ contractuel, de sorte que les stipulations obligent l’acceptant ?

- La jurisprudence estime de façon constante que « les documents publicitaires peuvent avoir une valeur contractuelle dès lors que, suffisamment précis et détaillés, ils ont eu une influence sur le consentement du cocontractant » (Cass. 1ère civ., 6 mai 2010, n°08-14.461).

- Il en résulte que, dans l’hypothèse où le contrat signé ne reprend pas les stipulations figurant sur les documents publicitaires, le destinataire de l’offre sera malgré tout tenu de les respecter.

- Les documents annexes

- Il s’agit de tous les documents accessoires au contrat principal, soit les brochures, affiches ou encore les écriteaux, lesquels seront, le plus souvent, portés à la connaissance du destinataire de l’offre que postérieurement à la conclusion du contrat.

- L’examen de la jurisprudence révèle que les documents annexes n’entrent dans le champ contractuel qu’à la condition qu’ils aient été portés à la connaissance du signataire, préalablement à l’acception (V. en ce sens Cass. com., 10 févr. 1959)

- Aussi, sauf à ce que le contrat signé fasse expressément référence aux documents annexes, ils seront présumés être inopposables à l’acceptant

- Il appartiendra donc au pollicitant de prouver que le destinataire de l’offre a bien eu connaissance des documents annexes.

III) Manifestation de l’acceptation

Aux termes de l’article 1118, « l’acceptation est la manifestation de volonté de son auteur d’être lié dans les termes de l’offre. »

Aussi, ressort-il de cette disposition que pour être efficace, l’acceptation doit être extériorisée.

Dans la mesure où le consensualisme préside au processus de rencontre des volontés, la validité du contrat n’est subordonnée, en principe, à la satisfaction d’aucunes formes en particulier (V. en ce sens Cass. 3e civ. 27 nov. 1990, n°89-14.033).

Conséquemment, trois hypothèses peuvent être envisagées :

A) L’acceptation est expresse

Il s’agit de l’hypothèse où l’acceptation est exprimée par le destinataire de l’offre au moyen d’un écrit, de la parole ou d’un geste.

Dans cette situation, l’efficacité de l’acceptation ne soulève guère de difficulté, dans la mesure où la volonté de l’acceptant sera dépourvue d’ambiguïté.

B) L’acceptation tacite

L’acceptation est tacite lorsque la volonté du destinataire de l’offre de l’accepter résulte des circonstances de faits.

La situation la plus courante est l’exécution par l’acceptant du contrat, objet de l’offre.

Dans un arrêt du 25 juin 1991, la Cour de cassation a ainsi estimé que « en acceptant d’intervenir dans l’exécution de l’accord, [le destinataire de l’offre] a nécessairement souscrit aux obligations définies par celui-ci » (Cass. 1ère civ., 25 juin 1991, n° 90-11.485).

L’acceptation tacite pourra également résulter de diverses sortes de comportements, tel que monter dans un taxi ou un autobus ou encore continuer d’encaisser les loyers nonobstant l’expiration d’un bail.

C) Le silence de l’acceptant

Très tôt, la question s’est posée de savoir si le silence du destinataire de l’offre pouvait valoir acceptation.

Pour Demogue « il y a silence au sens juridique quand une personne au cours de cette activité qu’est la vie n’a manifesté sa volonté par rapport à un acte juridique, ni par une action spéciale à cet effet, ni par une action dont on puisse déduire sa volonté ».

Aussi, convient-il de distinguer le silence de l’acceptation tacite :

==>L’acceptation tacite

Elle se manifeste par une attitude, un comportement, un geste ou l’exécution d’un contrat

Autrement dit, le destinataire de l’offre ne dit pas oui, ni ne l’écrit pas. Son acceptation se déduit de son comportement.

==>Le silence

Il ne fait l’objet d’aucune extériorisation.

Le destinataire de l’offre ne réagit pas, il est complètement passif.

Le silence vaut-il acceptation ?

- Principe

- Dans un ancien arrêt du 25 mars 1870 la Cour de cassation a eu l’occasion d’affirmer que « en droit, le silence de celui qu’on prétend obligé ne peut suffire, en l’absence de toute autre circonstances, pour faire preuve contre lui de l’obligation alléguée » (Cass. 1re civ., 25 mai 1870).

- Ainsi, selon cette décision qui ne dit mot ne consent pas (Pour un rappel de cette règle V. notamment Cass. com., 25 avr. 2006).

- Surtout, l’article 1120 du Code civil introduit par l’ordonnance du 10 février 2016 prévoit désormais que « le silence ne vaut pas acceptation ».

- Exceptions

- Si l’article 1120 prévoit que l’acceptation ne saurait se déduire du silence du destinataire de l’offre, il précise néanmoins, in fine, « à moins qu’il n’en résulte autrement de la loi, des usages, des relations d’affaires ou de circonstances particulières. »

- Autrement dit, il est des cas où, par exception, le silence peut parfaitement valoir acceptation.

- Il en ira ainsi dans toute une série de circonstances :

- L’existence d’un texte spécial

- Lorsque le silence est réglementé, il peut être interprété comme valant acceptation

- Exemples :

- En matière de contrat de bail, l’article 1738 du Code civil prévoit, en matière de contrat de bail, que « si, à l’expiration des baux écrits, le preneur reste et est laissé en possession, il s’opère un nouveau bail dont l’effet est réglé par l’article relatif aux locations faites sans écrit.

- En matière de contrat de travail, l’article L. 1222-6 du Code du travail prévoit que lorsque l’employeur envisage la modification d’un élément essentiel du contrat de travail « à défaut de réponse dans le délai d’un mois, ou de quinze jours si l’entreprise est en redressement judiciaire ou en liquidation judiciaire, le salarié est réputé avoir accepté la modification proposée. »

- L’existence d’usages professionnels

- Le silence peut également être réglementé par un usage professionnel

- En vertu de cet usage, le professionnel qui a reçu une offre peut être obligé d’exprimer son refus, faute de quoi il sera réputé l’avoir acceptée.

- Dans un arrêt du 13 mai 2003, la Cour de cassation a ainsi estimé en ce sens que, s’agissant d’un contrat de vente de vin entre deux professionnels exerçant dans le même secteur d’activité, « l’établissement et l’envoi, par le courtier au vendeur et à l’acheteur de la “lettre de confirmation” sans qu’il y ait de leur part un accord formel équivalait suivant l’usage ancien et constant en Bordelais, à une vente parfaite, sauf protestation dans un très bref délai fixé par les usages loyaux et constants de la profession à 48 heures de la réception de cette lettre dont l’envoi est à la charge du courtier » (Cass. com. 13 mai 2003, n°00-21.555).

- La force de l’habitude

- Lorsque deux contractants étaient antérieurement en relations d’affaires et que, périodiquement et régulièrement, ils concluaient des contrats ayant la même nature, le même objet et le même but, sans, à chaque nouveau contrat, exprimer formellement leur volonté de s’engager, la jurisprudence considère que, en dépit du silence, un contrat qui s’inscrit dans la continuité de cette relation contractuelle est réputé formé (Cass. com., 15 mars 2011, n°10-16.422)

- Ainsi, la force de l’habitude peut conférer au silence du destinataire de l’offre la valeur d’une acceptation.

- L’intérêt exclusif du destinataire

- Lorsque l’offre est faite dans l’intérêt exclusif du destinataire, le silence vaut acceptation.

- Il en va ainsi lorsqu’un créancier consent une remise de dette à son débiteur (Cass. req., 29 mars 1938)

- L’idée sous-jacente est ici que l’acceptant n’a aucune raison de refuser l’offre qui lui est faite, compte tenu de l’avantage exclusif qu’elle lui procure.

- L’existence de circonstances particulières caractérisant une acceptation

- Dans un arrêt du 24 mai 2005, la Cour de cassation a estimé que « si, en principe, le silence ne vaut pas à lui seul acceptation, il n’en est pas de même lorsque les circonstances permettent de donner à ce silence la signification d’une acceptation » (Cass. 1re civ., 24 mai 2005, n°02-15.188).

*****

Cass. 1re civ., 24 mai 2005

Sur le moyen unique, pris en ses deux branches :

Attendu que le préfet de la région d’Ile-de-France a notifié à M. X…, qui avait obtenu un permis de construire sur une parcelle dont il est propriétaire, un arrêté lui enjoignant de faire réaliser préalablement aux travaux une opération préventive de fouilles archéologiques ; que M. X… a accepté un devis “diagnostic archéologique” établi par l’Association pour les fouilles archéologiques nationales (AFAN), aux droits de laquelle vient l’INRAP ; que l’AFAN a informé M. X… que le diagnostic était positif et que “la partie arrière de la parcelle nécessitait une investigation plus approfondie, une petite fouille de sauvetage urgent devant être réalisée”, ce qui a conduit le préfet à prendre un nouvel arrêté prévoyant que l’AFAN procéderait en urgence à une opération préventive de fouilles entre le 14 avril 1998 et le 17 avril 1998 ; que M. X… ayant refusé de régler la facture correspondant à ces travaux au motif qu’il n’avait pas accepté le devis que lui avait adressé l’AFAN, celle-ci l’a assigné en paiement ;

Attendu que M. X… fait grief à l’arrêt attaqué (Versailles, 1er mars 2002) d’avoir accueilli cette demande alors, selon le pourvoi :

1 / que le silence ne vaut pas à lui seul acceptation ; que M. X…, destinataire du second devis, ne l’avait jamais retourné ni signé et n’avait pas davantage déclaré l’accepter ; qu’en décidant cependant que le propriétaire du terrain aurait de la sorte accepté ce second devis, la cour d’appel a violé les articles 1101 et 1108 du Code civil ;

2 / qu’il appartient au créancier qui demande l’exécution de la convention qu’il invoque de rapporter la preuve de l’existence de l’accord résultant de l’acceptation de son offre par l’autre partie ; qu’en énonçant que M. X…, destinataire du second devis, ne soutenait pas valablement ne pas l’avoir accepté, à défaut de manifestation expresse de volonté de rupture de ses relations contractuelles avec l’AFAN, la cour d’appel a inversé la charge de la preuve en violation de l’article 1315 du Code civil ;

Mais attendu que si le silence ne vaut pas à lui seul acceptation, il n’en est pas de même lorsque les circonstances permettent de donner à ce silence la signification d’une acceptation ; que l’arrêt relève que le permis de construire délivré à M. X… lui imposait de ne pas mettre en péril les vestiges archéologiques situés sur le terrain d’assiette de l’opération de construction, que l’arrêté du préfet de la région d’Ile-de-France, pris en exécution de cette contrainte, a imposé l’opération de fouille préventive, que cet arrêté a été signé au visa de la convention signée par l’Etat et l’AFAN et qu’ainsi M. X…, dont la volonté est certes liée par les contraintes administratives, ne pouvait sans se priver de l’attestation de levée de contraintes archéologiques qui lui a été délivrée le 29 avril 1998 ne pas faire exécuter les prestations prévues par le second devis ; qu’ayant exactement déduit de ces circonstances que le silence gardé par M. X… à la suite de la réception du devis que lui avait adressé l’AFAN avait la signification d’une acceptation, c’est sans inverser la charge de la preuve que la cour d’appel a ensuite énoncé que M. X… ne pouvait, à défaut de manifestation expresse de volonté, soutenir qu’il n’avait pas accepté le second devis ;

D’où il suit que le moyen n’est pas fondé ;

PAR CES MOTIFS :

REJETTE le pourvoi ;

*****

-

-

-

- Avec cette décision, la haute juridiction a, de la sorte, entendu abandonner le caractère limitatif des circonstances où le silence est susceptible d’être interprété comme valant acceptation.

- Autrement dit, dorénavant, des circonstances particulières, autres qu’un usage ou des relations affaire, peuvent conférer au silence du destinataire de l’offre la signification d’une volonté de s’engager.

- Cette solution a été consacrée par le législateur à l’article 1120 du Code civil qui prévoit que le silence résultant de « circonstances particulières » peut valoir acceptation.

IV) Effets

==>Principe

À la différence de l’offre, l’acceptation, lorsqu’elle est exprimée, a pour effet de parfaire le contrat.

En vertu du principe du consensualisme, le contrat est donc formé, de sorte que le pollicitant devient immédiatement lié contractuellement à l’acceptant.

Dans un arrêt du 14 janvier 1987, la Cour de cassation affirme en ce sens que s’agissant d’un contrat de vente que « la vente est parfaite entre les parties dès qu’on est convenu de la chose et du prix et que le défaut d’accord définitif sur les éléments accessoires de la vente ne peut empêcher le caractère parfait de la vente à moins que les parties aient entendu retarder la formation du contrat jusqu’à la fixation de ces modalités » (Cass. 3e civ. 14 janv. 1987, n°85-16.306).

*****

Cass. 3e civ. 14 janv. 1987

Sur le moyen unique :

Attendu selon l’arrêt attaqué (Orléans 23 mai 1985), statuant sur renvoi après cassation, que, par acte sous seing privé du 13 novembre 1978, Mme A… s’est engagée à céder à M. Y… une maison et toute l’oeuvre en sa possession de la famille A… moyennant une somme payable comptant et une rente viagère mensuelle ; que l’acte précisait que serait étudiée avec la Bibliothèque Nationale la possibilité de faire, de cette maison, un musée ou une fondation A…, que M. Y… souscrivait divers engagements dont notamment celui de mettre à la disposition de Mme A… les moyens nécessaires pour terminer la biographie de son oncle, Alexandre A…, et faire éditer un livre, et d’organiser, dans sa galerie, une série d’expositions des oeuvres de la famille A… ; qu’il était mentionné que l’accord ne prendrait son effet définitif qu’après avoir été entériné par un notaire ; que postérieurement au paiement par M. Y… de la partie du prix payable comptant et du premier terme de la rente, Mme A… a refusé de donner suite à cet accord ;

Attendu que Mme Lebel Z…, aux droits de Mme A…, fait grief à l’arrêt d’avoir déclaré valable l’accord passé le 13 novembre 1978 entre Mme A… et M. Y…, alors, selon le moyen, que “si la vente est parfaite dès lors qu’est constaté l’accord des parties sur la chose et le prix, il est loisible aux parties de subordonner le caractère parfait et définitif de la vente à la réalisation d’une condition suspensive, qu’en l’espèce, dans l’acte du 13 novembre 1978, relatif à la cession non seulement d’un bien immobilier mais également de biens mobiliers et des droits y afférents, il était expressément stipulé par les parties que leur accord ne prendra son effet définitif qu’après avoir été entériné par un notaire (Me du X… …), qu’en se bornant à retenir, pour affirmer qu’il ne résultait d’aucune disposition de l’acte ni des circonstances de la cause que les parties aient entendu retarder la formation du contrat jusqu’à la signature d’un acte authentique, que celles-ci étaient d’accord sur la chose et le prix dès le 13 novembre 1978 et qu’il n’était pas établi que Mme A… avait entendu faire des conditions accessoires énumérées dans l’acte un élément essentiel de la vente, sans rechercher quelle avait été la commune intention des parties en prévoyant dans l’acte du 13 novembre 1978 que leur accord ne prendra son effet définitif qu’après avoir été entériné par le notaire désigné, la Cour d’appel n’a pas donné de base légale à sa décision au regard de l’article 1134 du Code civil, et a violé par fausse application l’article 1589 du Code civil” ;

Mais attendu qu’après avoir énoncé justement que la vente est parfaite entre les parties dès qu’on est convenu de la chose et du prix et que le défaut d’accord définitif sur les éléments accessoires de la vente ne peut empêcher le caractère parfait de la vente à moins que les parties aient entendu retarder la formation du contrat jusqu’à la fixation de ces modalités, l’arrêt retient souverainement que les parties à l’acte du 13 novembre 1978 s’étaient, dès cette date, entendues sur la chose et sur le prix et que si elles ont prévu l’entérinement de l’acte par un notaire, il ne résulte ni des dispositions de cet acte ni des circonstances de la cause qu’elles aient voulu faire de cette modalité accessoire un élément constitutif de leur consentement ; que par ces seuls motifs, l’arrêt est légalement justifié ;

PAR CES MOTIFS :

REJETTE le pourvoi

*****

==>Exceptions

Par exception, il est des cas où la rencontre de l’offre et l’acceptation ne suffit pas à former le contrat.

La loi exigera en effet, soit que l’expression du consentement soit complétée par l’accomplissement de certaines formalités ou à la remise de la chose, soit que le destinataire de l’offre observe un délai de réflexion avant de manifester son acceptation.

Parfois même, la loi autorisera le destinataire de l’offre à se rétracter, nonobstant la rencontre de l’offre et l’acceptation.

Plusieurs hypothèses doivent donc être envisagées :

- La formation du contrat est subordonnée à l’accomplissement de certaines formalités : les contrats solennels

- Principe

- L’article 1109, al. 2 du Code civil prévoit que « le contrat est solennel lorsque sa validité est subordonnée à des formes déterminées par la loi »

- Ainsi, la rencontre de l’offre et de l’acceptation est insuffisante pour réaliser la formation d’un contrat solennel.

- La loi impose aux contractants l’accomplissement de certaines formalités, lesquelles sont exigées ad validitatem et non ad probationem, comme tel est le cas en matière de contrats consensuels.

- Applications

- L’établissement d’un acte authentique sera parfois exigé

- Il en va ainsi en matière de donation, de vente immobilière, d’hypothèque ou encore de convention matrimoniale

- L’établissement d’un écrit simple sera d’autres fois exigé

- Il en va ainsi en matière de crédit à la consommation, de démarchage à domicile, de crédit immobilier, de cautionnement ou encore de conventions collectives

- Sanction

- Le non-respect du formalisme exigé par la loi en matière de contrat solennel est sanctionné par la nullité absolue.

- La formation du contrat est subordonnée à la remise de la chose : les contrats réels

- Principe

- L’article 1109, al. 3 prévoit que « le contrat est réel lorsque sa formation est subordonnée à la remise d’une chose. »

- En matière de contrat réel, la rencontre de l’offre et l’acceptation est, là encore, insuffisante quant à réaliser la formation du contrat

- Sa validité est conditionnée par la remise de la chose

- Applications

- Peuvent être qualifiés de contrats réels les contrats de gage, de dépôt ou de prêt, encore que pour ce dernier, la jurisprudence a évolué.

- Particularité du contrat de prêt :

- Depuis un arrêt du 28 mars 2000, il convient de distinguer selon que le prêt est consenti ou non par un professionnel (Cass. 1ère civ., 28 mars 2000, n°97-21.422)

- La haute juridiction a, effet, décidé dans cette décision que « le prêt consenti par un professionnel du crédit n’est pas un contrat réel ».

- En dehors de cette hypothèse, le contrat de prêt demeure un contrat réel, de sorte que la remise de la chose est exigée ad validitatem.

*****

Cass. 1ère civ., 28 mars 2000

Attendu que Daniel X… a acheté, le 21 février 1992, à la société Sanlaville, du matériel agricole qui devait être fourni par la société Fiatgeotech, le financement du prix devant être assuré à hauteur de 700 000 francs par un prêt consenti par la société UFB Locabail ; qu’aux termes du contrat, l’UFB Locabail s’est engagée à verser directement à la société Sanlaville le montant du prêt sur simple avis qui lui serait fait par le vendeur de la livraison du matériel, sous condition, notamment de l’adhésion de Daniel X… à une assurance-vie à souscrire auprès de la compagnie UAP Collectives aux droits de laquelle se trouve la société Axa collectives, qui a repris l’instance en ses lieu et place ; que Daniel X… ayant fait parvenir le 31 mars 1992 à l’UFB Locabail le dossier d’adhésion à la garantie d’assurance sur la vie, la société Sanlaville a adressé, le 22 juin suivant, à l’UFB le bon de livraison du matériel ; que Daniel X… est, entre-temps, décédé accidentellement le 4 juin 1992 ; qu’une contestation étant née sur la qualité du matériel livré et l’UFB Locabail ayant dénié devoir financer l’opération, les héritiers X… ont assigné la société Sanlaville, prise en la personne de son liquidateur judiciaire et l’UFB Locabail pour faire prononcer la résiliation de la vente et, subsidiairement, condamner l’UFB à verser à la société Sanlaville le montant du prêt ;

Sur le premier moyen, pris en ses quatre branches :

Attendu que l’UFB Locabail fait grief à l’arrêt attaqué (Grenoble, 1er octobre 1997), d’avoir jugé que le contrat de financement souscrit par Daniel X… l’obligeait à payer la somme convenue à ses héritiers, alors, selon le moyen, en premier lieu, qu’il ressort de l’arrêt que l’UFB n’ayant jamais remis les fonds faisant l’objet du contrat de prêt à Daniel X… avant la date de livraison du matériel, le contrat de prêt ne s’était pas formé, la cour d’appel a violé l’article 1892 du Code civil ; alors, en deuxième lieu, que le contrat de prêt était conclu intuitu personae dès lors que le prêteur s’engageait en considération des possibilités de remboursement de l’emprunteur, de sorte qu’en condamnant néanmoins l’UFB à exécuter le contrat de prêt initialement conclu au bénéfice de Daniel X… au profit des ayants-cause de ce dernier, la cour d’appel n’a pas tiré les conséquences légales de ses constatations, violant ainsi l’article 1122 du Code civil ; alors, en troisième lieu, que l’article 6 du contrat de prêt stipulait que les sommes restant dues par l’emprunteur deviendraient immédiatement exigibles en cas de décès de ce dernier et l’article 10 de l’acte prévoyait qu’en cas de décès de l’emprunteur avant remboursement de toutes les sommes dues au prêteur, il y aurait solidarité et indivisibilité entre ses héritiers, de sorte qu’en se fondant sur ces clauses qui impliquaient que les fonds avaient été préalablement remis à l’emprunteur avant son décès, pour caractériser une obligation de l’UFB de verser des fonds au profit des héritiers, la cour d’appel s’est fondée sur un motif inopérant et a privé sa décision de base légale au regard de l’article 1134 du Code civil ; et alors, en quatrième lieu, que les fonds que l’UFB s’était engagée à verser à Daniel X… ne lui ayant jamais été remis, l’engagement de l’établissement financier ne pouvait s’analyser qu’en une promesse de prêt dont l’inexécution, à la supposer fautive, ne pouvait donner lieu qu’à l’allocation de dommages-intérêts, de sorte qu’en condamnant néanmoins l’UFB à exécuter son engagement résultant de la promesse de prêt en lui imposant de verser aux ayants-droit de Daniel X… les sommes qui y étaient visées, la cour d’appel a violé les articles 1892 et 1142 du même Code ;

Mais attendu que le prêt consenti par un professionnel du crédit n’est pas un contrat réel ; que l’arrêt attaqué, qui relève que la proposition de financement avait été signée par Daniel X… et que les conditions de garanties dont elle était assortie étaient satisfaites, retient, à bon droit, que la société UFB Locabail était, par l’effet de cet accord de volonté, obligée au paiement de la somme convenue ; d’où il suit que le moyen qui n’est pas fondé en sa première branche, est inopérant en ses trois autres branches

*****

-

- Sanction

- Comme en matière de contrat solennel, la sanction encourue en cas de non remise de la chose objet d’un contrat réel est la nullité absolue.

- Le contrat est donc réputé n’avoir jamais existé en raison d’une irrégularité de forme qui fait obstacle, non pas à la rencontre des volontés, mais à sa validité.

- La formation du contrat est subordonnée à l’observation d’un délai de réflexion

- Principe

- Le nouvel article 1122 du Code civil prévoit que « la loi ou le contrat peuvent prévoir un délai de réflexion ».

- Par délai de réflexion, il faut entendre, précise cette même disposition, « le délai avant l’expiration duquel le destinataire de l’offre ne peut manifester son acceptation ».

- Ainsi, le délai de réflexion fait-il obstacle à la rencontre de l’offre et l’acceptation, cette dernière ne pouvait être exprimée qu’à l’expiration du délai stipulé par le pollicitant ou par la loi.

- Lorsque le législateur impose l’observation d’un délai de réflexion, il est animé par un souci de protection de la partie la plus faible.

- Le délai de réflexion a vocation à prévenir une décision précipitée que le destinataire de l’offre pourrait regretter après coup.

- Car en l’absence de délai de réflexion, dès lors que l’offre rencontre l’acceptation, le contrat est formé.

- L’acceptant est alors tenu d’exécuter la prestation à laquelle il s’est obligé.

- Applications

- En matière de crédit immobilier, l’article 313-34 du Code de la consommation prévoit que « l’offre est soumise à l’acceptation de l’emprunteur et des cautions, personnes physiques, déclarées. L’emprunteur et les cautions ne peuvent accepter l’offre que dix jours après qu’ils l’ont reçue. »

- En matière de contrat d’enseignement à distance, l’article 444-8 du Code de l’éducation prévoit encore que « à peine de nullité, le contrat ne peut être signé qu’au terme d’un délai de sept jours après sa réception. »

- Sanction

- La sanction encourue en cas d’inobservation d’un délai de réflexion est la nullité du contrat

- L’acceptation est réputée n’avoir jamais rencontré l’offre émise par le pollicitant.

- La formation du contrat est subordonnée à l’absence de rétractation du destinataire de l’offre

- Principe

- L’article 1122 du Code civil prévoit que « la loi ou le contrat peuvent prévoir […] un délai de rétractation ».

- Par délai de rétractation il faut entendre poursuit cette disposition « le délai avant l’expiration duquel son bénéficiaire peut rétracter son consentement. »

- Le délai de rétractation se distingue du délai de réflexion en ce qu’il ne fait pas obstacle à la rencontre de l’offre et l’acceptation.

- Nature du délai de rétractation

- Dans l’hypothèse où la loi prévoit un délai de rétractation la question se pose de savoir à quel moment le contrat est réputé être définitivement formé ?

- Les thèses en présence

- Selon la première thèse, le contrat ne serait définitivement formé qu’à l’expiration du délai de rétractation (V. en en ce sens G. Cornu)

- La conséquence en est, selon cette thèse, que le contrat ne saurait faire l’objet d’une exécution, dans la mesure où il n’existe pas encore, nonobstant la rencontre de l’offre et de l’acceptation.

- Selon la deuxième thèse, le contrat serait réputé formé dès la rencontre de l’offre et de l’acceptation, le droit de rétractation devant s’analyser comme une faculté, pour l’acceptant, d’anéantir unilatéralement le contrat (V. en ce sens A. Françon)

- Il en résulte, selon cette théorie, que le contrat peut être exécuté dès l’acceptation de l’offre par son destinataire, celui-ci bénéficiant d’une faculté de dédit

- Selon la troisième thèse, le contrat serait, certes, réputé formé dès l’échange des consentements. Toutefois, son efficacité serait suspendue à l’expiration du délai de rétractation (V. en ce sens V. Christianos)

- Dès lors, bien que formé, le contrat ne saurait faire l’objet d’une exécution de la part du destinataire de l’offre.

- La jurisprudence

- Dans un arrêt du 10 juin 1992, la Cour de cassation a estimé que s’agissant d’un contrat de vente que « le contrat était formé dès la commande », nonobstant l’existence d’un droit de rétractation (Cass.1ère civ. 10 juin 1992, n°90-17.267).

- Ainsi, la haute juridiction considère-t-elle que la formation du contrat est acquise dès l’échange des consentements, soit lorsque les parties se sont entendues sur les éléments essentiels du contrat.

*****

Cass.1ère civ. 10 juin 1992

Sur le moyen unique :

Vu l’article 3 de la loi n° 72-1137 du 22 décembre 1972 ;

Attendu que le 12 août 1988 M. Michel X… a souscrit, à la suite d’un démarchage auprès de la société Air photo France, un bon de commande pour une photographie encadrée de sa maison ; que par lettre recommandée du 5 septembre 1988 il a fait connaître à cette société qu’il annulait sa commande ; que la société lui a opposé la tardiveté de la rétractation, intervenue après le délai de 7 jours prévus par la loi du 22 décembre 1972 ;

Attendu que pour annuler l’injonction de payer en date du 5 juillet 1989 délivrée contre M. X…, la décision attaquée a énoncé que le délai de 7 jours n’est pas un délai préfix et que M. X… avait fait parvenir son annulation à la société Air photo France dans un délai suffisamment bref pour permettre à cette dernière d’éviter des frais d’agrandissement et les aléas de leur recouvrement ;

Attendu qu’en se déterminant ainsi, alors que le contrat était formé dès la commande et que la faculté de renonciation était limitée à 7 jours à compter de celle-ci, le Tribunal a violé le texte susvisé ;

PAR CES MOTIFS :

CASSE ET ANNULE, dans toutes ses dispositions, le jugement rendu le 1er février 1990, entre les parties, par le tribunal d’instance de Pontarlier ; remet, en conséquence, la cause et les parties dans l’état où elles se trouvaient avant ledit jugement et, pour être fait droit, les renvoie devant le tribunal d’instance de Montbéliard

*****

-

-

- Le législateur

- À l’examen, l’ordonnance du 10 février 2016 semble opiner dans le sens de la Cour de cassation

- Car si le délai de rétractation est celui « avant l’expiration duquel son bénéficiaire peut rétracter son consentement », cela signifie, implicitement, que pour pouvoir « rétracter son consentement », le destinataire de l’offre doit, au préalable, l’avoir exprimé.

- Or, conformément au principe du consensualisme, le contrat est réputé formé dès l’échange des consentements des parties.

- Si dès lors, le législateur avait estimé que l’existence d’un droit de rétractation faisait obstacle à la formation du contrat, il est peu probable qu’il ait associé cette faculté à la manifestation du consentement de l’acceptant.

- Au total, il apparaît donc que le délai de rétractation n’interdit pas au destinataire de l’offre de consentir au contrat qui lui est proposé.

- Ce délai lui offre seulement la faculté de se rétracter pendant une période déterminée.

- Le consentement de l’acceptant ne devra donc irrévocable qu’à l’expiration du délai de rétractation.

- Applications

- En matière de contrats conclus entre un professionnel et un consommateur, le délai de rétractation est fixé par la loi à 14 jours

- En matière de contrat d’assurance vie, la loi prévoit un délai de rétractation de 30 jours

- En matière de courtage matrimonial, le délai de rétractation est de 7 jours à compter de la signature du contrat

- Sanctions

- Dans l’hypothèse où il se rétracte, le destinataire de l’offre est réputé n’avoir jamais accepté le contrat, ce qui dès lors a pour effet de priver d’efficacité la rencontre des volontés.

- En d’autres termes, le contrat est anéanti rétroactivement.

- L’exercice du droit de rétraction produit, dès lors, le même effet qu’une nullité.

- Quid, néanmoins, dans l’hypothèse où le contrat a été totalement ou partiellement exécuté ?

- L’article 1122 du Code civil est silencieux sur ce point.

- La question de la sanction applicable en cas d’exécution anticipée du contrat est donc ouverte.

- Dans la mesure où le droit de droit de rétractation ne s’analyse pas, a priori, comme un obstacle à la formation du contrat, seules deux sanctions sont envisageables en cas d’exécution totale ou partielle :

- La résolution

- La caducité