==>La loi du 28 décembre 1966: la liberté de choix

Le taux effectif global a été institué par la loi n° 66-1010 du 28 décembre 1966 relative à l’usure, aux prêts d’argent et à certaines opérations de démarchage et de publicité.

Lorsque cette notion a été introduite en droit français, le législateur avait pour seule ambition d’appréhender plus finement le taux d’usure, ce qui supposait de tenir compte, dans son calcul, de tous les frais exposés par l’emprunteur en sus du paiement des intérêts au taux nominal.

S’il peut être reconnu à cette loi d’avoir créé un outil qui permet de refléter le coût réel du crédit en exprimant, non seulement la rémunération perçue par le prêteur, mais encore le montant de la charge effectivement supporté par l’emprunteur[1], elle n’en a pas moins été silencieuse sur la méthode de calcul du taux effectif global.

Cela signifiait que les établissements bancaires étaient libres d’adopter la méthode de calcul de leur choix. Afin de procéder au calcul du taux effectif global, deux méthodes s’opposent : la méthode proportionnelle et la méthode équivalente.

À titre de remarque liminaire, il convient d’observer que le choix d’une méthode n’a d’incidence, ni sur le coût réel du crédit, ni sur le montant des échéances de remboursement.

Une comparaison, au moyen des mathématiques financières, révèle que seul le coût apparent du crédit diffère d’une méthode à l’autre.

Pour exemple, tandis que pour un emprunt de 1.000 euros remboursé en deux fois sur une année au taux mensuel de 0,5%, la méthode proportionnelle conduit à afficher un taux annuel de 6%, la méthode équivalente conduit, pour un même emprunt, à communiquer sur un taux annuel de 6,1%.

La méthode proportionnelle présente indubitablement l’avantage de ne soulever aucune difficulté de mise en œuvre, de sorte que sa compréhension est à la portée de l’emprunteur non averti. Elle conduit néanmoins à obtenir un taux effectif global moins précis que si l’on avait recouru à la méthode équivalente.

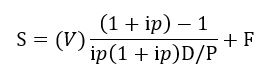

Bien que plus fiable, cette seconde méthode n’est pas sans avoir, elle aussi, son lot d’inconvénients : elle est assise sur une formule plus complexe que celle qui préside à la mise en œuvre de la méthode proportionnelle, ce qui a pour conséquence immédiate de rendre le calcul du taux effectif global moins transparent pour les emprunteurs.

Sans surprise, tant qu’aucun texte n’imposait l’utilisation d’une méthode en particulier, les établissements bancaires se sont tournés vers celle qui leur serait la plus favorable : la méthode proportionnelle.

Cette méthode privilégie les prêteurs en ce qu’elle leur permet de communiquer sur un coût du crédit plus flatteur que celui obtenu au moyen de la méthode équivalente.

Cette liberté de choix dont jouissaient les professionnels du crédit quant à la méthode de calcul du taux effectif global a prospéré pendant près de dix ans. Il a fallu attendre le milieu des années soixante-dix pour que la jurisprudence s’empare du sujet.

==>L’intervention de la jurisprudence

Dans un arrêt du 30 janvier 1975, la Cour de cassation a notamment considéré que, pour les prêts à amortissement échelonné, le taux de période devait être calculé actuariellement, soit en tenant compte des modalités d’amortissement de la créance[2]. Elle n’a cependant pas dit, dans cette décision, quelle méthode devait être adoptée pour obtenir un taux effectif global annuel.

Après avoir réaffirmé cette position dans un arrêt du 8 juin 1977 rendu par la chambre criminelle[3], la Cour de cassation s’est explicitement prononcée en faveur de la méthode proportionnelle dans un arrêt remarqué du 9 janvier 1985.

Aux termes de cette décision, elle a affirmé que « la méthode de calcul dite du taux équivalent […] ne peut être retenue dans la mesure où elle repose sur la fiction selon laquelle un débiteur tenu au paiement d’une seule échéance par an aurait la possibilité d’obtenir dans l’intervalle un taux d’intérêt équivalent à celui de son prêt pour les sommes restées en sa possession ».

La haute juridiction en déduit « que seule peut être retenue la méthode proportionnelle […] qui consiste à multiplier le taux de période par le nombre de périodes comprises dans l’année »[4].

Quelques mois plus tard, le pouvoir réglementaire entérine l’adoption de cette méthode par décret du 4 septembre 1985[5].

==>Le décret du 4 septembre 1985: le choix de la méthode proportionnelle

L’article 1er de ce texte dispose en ce sens que « le taux effectif global d’un prêt est un taux annuel, proportionnel au taux de période, à terme échu et exprimé pour cent unités monétaires. Le taux de période et la durée de la période doivent être expressément communiqués à l’emprunteur. »

En raison de l’imprécision de la méthode proportionnelle qui conduit inexorablement à afficher un taux effectif global inférieur à celui effectivement pratiqué par les établissements de crédit, la position française fait l’objet de nombreuses critiques émanant, en particulier, des associations de consommateurs. Cette situation a convaincu le législateur européen d’engager une réflexion sur le sujet.

==>L’intervention du législateur européen

Il s’en est suivi l’adoption par le Conseil, en date du 22 décembre 1986, de la directive n°87/102/CEE relative au rapprochement des dispositions législatives, réglementaires et administratives des États membres en matière de crédit à la consommation.

Bien que cette directive prévoit, pour la première fois, l’obligation pour les banques de communiquer aux emprunteurs le coût total du crédit consenti, elle n’en laisse pas moins un goût d’inachevé, en ce qu’elle abandonne aux États membres le choix de la méthode à appliquer pour calculer le taux effectif global.

==>Le choix de la méthode équivalente

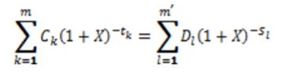

Il faut attendre la directive n°90/88/CEE adoptée le 22 février 1990 pour que les instances communautaires imposent une méthode de calcul aux États membres[6].

Ces dernières justifient la création de cette nouvelle obligation en avançant « qu’il convient, en vue de l’instauration d’une telle méthode et conformément à la définition du coût total du crédit au consommateur, d’élaborer une formule mathématique unique de calcul du taux annuel effectif global et de déterminer les composantes du coût du crédit à retenir dans ce calcul au moyen de l’indication des coûts qui ne doivent pas être pris en compte »

La méthode de calcul finalement retenue par le législateur européen est la méthode équivalente. La directive autorise toutefois certains États membres, dont la France, à maintenir la méthode proportionnelle jusqu’au 31 décembre 1995, afin de leur permettre d’adapter leur législation et de laisser le temps aux professionnels du crédit d’assimiler et de mettre en œuvre ce changement qui n’est pas sans avoir profondément modifié leur façon de procéder.

==>La résistance du législateur français

L’accueil réservé par les autorités françaises à ce texte est pour le moins mitigé, sinon glacial. En témoigne, la réponse écrite formulée par le ministre des finances de l’époque à un parlementaire qui estime que le réalisme de la méthode équivalente est « discutable puisqu’elle repose sur l’idée parfaitement théorique que l’emprunteur pourrait replacer sa trésorerie obtenue à un taux égal à celui de l’emprunt. De surcroît, son adoption ne serait pas sans inconvénient. D’une part, elle conduirait à afficher, toutes choses égales par ailleurs, des taux en hausse sensible selon leur durée. D’autre part, les emprunteurs, qui sont les principaux intéressés par l’affichage du TEG, ne retireraient guère d’avantages de ce changement de méthode : le montant des intérêts débiteurs à leur charge resterait inchangé mais le mode de calcul serait substantiellement obscurci »[7].

N’entendant pas déférer aux injonctions qui lui avaient été adressées par législateur européen, le gouvernement français a, pour marquer sa position, codifié les dispositions du décret qui avait institué la méthode proportionnelle aux articles R. 313-1 et suivants du Code de la consommation par voie de décret adoptée en date du 27 mars 1997[8].

==>La directive du 16 février 1998: la confirmation de la méthode équivalente

Cette initiative n’a manifestement pas suffi à faire reculer les instances communautaires, lesquelles ont très clairement réaffirmé leur position en adoptant la directive 98/7/CE du 16 février 1998 relative au rapprochement des dispositions législatives, réglementaires et administratives des États membres en matière de crédit à la consommation[9].

Lors de la phase d’élaboration du texte, le Conseil et le Parlement se sont appuyés, en particulier, sur les travaux de scientifiques, lesquels sont arrivés à la conclusion que seule la méthode équivalente permettait d’obtenir un taux effectif conforme à celui effectivement pratiqué[10].

En 1996, la Commission européenne était d’ores et déjà été convaincue par cette analyse. Dans un rapport portant sur l’application de la directive du 22 février 1990, elle n’hésita pas à affirmer que « pour le consommateur, les contrats de crédit à la consommation français apparaissent donc artificiellement plus favorables que dans tous les autres États membres de la Communauté européenne. […] La méthode française s’écarte tellement de la méthode communautaire que les taux d’intérêt français sont trompeurs non seulement pour les consommateurs d’autres pays européens, mais aussi pour les consommateurs français qui ne peuvent obtenir une vision correcte des différences dans les prix du crédit, par exemple entre un crédit remboursé par mensualités et un crédit à remboursements trimestriels »[11].

Le rapport accable un peu plus la méthode française en ajoutant qu’elle « semble se fonder sur le raisonnement selon lequel la fonction du TAEG est d’indiquer la charge pour le consommateur (bien qu’il semble admis que la formule communautaire soit d’usage dans les milieux commerciaux). Ce raisonnement est toutefois erroné et relève d’une mauvaise compréhension de la fonction du TAEG. Le TAEG n’indique pas “la charge pour le consommateur”, les consommateurs ne peuvent évaluer la charge sur leur budget que si elle est exprimée en unités monétaires puisque la totalité de leurs revenus mensuels et de leurs dépenses s’expriment de cette façon. Pour répondre aux interrogations du consommateur sur le choix d’un crédit donné, les obligations prévues dans la directive sur l’indication des versements, du coût total et du montant total de la dette sont essentielles. Seuls les clients commerciaux peuvent utiliser le TAEG comme indicateur de la charge parce qu’ils peuvent le comparer à leur taux de profit ou au taux de l’intérêt que produisent d’autres capitaux.

Deux ans plus tard, la directive du 16 février 1998 est venue consacrer la méthode équivalente qui, dorénavant, s’impose à tous les États membres sans possibilité pour eux de conserver la méthode proportionnelle. Le texte prévoit, en ce sens, à titre liminaire, « qu’il convient afin de promouvoir l’établissement et le fonctionnement du marché intérieur et d’assurer aux consommateurs un haut degré de protection, d’utiliser une seule méthode du calcul du taux annuel effectif global afférent au coût du crédit au consommateur dans l’ensemble de la Communauté européenne ». Il en est déduit, dans le troisième considérant, « qu’il convient, en vue de l’instauration de cette méthode unique, d’élaborer une formule mathématique unique de calcul du taux annuel effectif global et de déterminer les composantes du coût du crédit à retenir dans ce calcul au moyen de l’indication des coûts qui ne doivent pas être pris en compte »

Bien que la méthode équivalente soit présentée par le législateur européen comme « unique », son application demeure néanmoins circonscrite au seul domaine des crédits à la consommation. Pour les autres crédits, les établissements bancaires sont libres de choisir la méthode qui leur sied. Aux termes de l’article 2 de la directive, les États membres disposent d’un délai de deux ans à compter de son entrée en vigueur pour transposer ces nouvelles règles.

==>Le décret du 10 juin 2002: la reconnaissance de la méthode équivalente

Le législateur français s’y conformera en 2002 par l’adoption du décret n°2002-928 du 10 juin 2002. L’application de la méthode équivalente s’impose désormais aux établissements bancaires pour les crédits à la consommation. Les dispositions du décret ainsi adopté sont codifiées aux articles R. 313-1 et suivants du Code de la consommation.

Par suite, dans le droit fil de la réforme initiée par la directive n°90/88/CEE adoptée le 22 février 1990, le législateur européen a poursuivi son œuvre d’encadrement des crédits à la consommation, en envisageant, dans la directive 2008/48/CE du 23 avril 2008, des hypothèses supplémentaires nécessaires au calcul du taux annuel effectif global[12].

Il est par exemple prévu, en annexe I de la directive, que « en cas de facilité de découvert, le montant total du crédit est réputé prélevé en totalité et pour la durée totale du contrat de crédit. Si la durée du contrat de crédit n’est pas connue, on calcule le taux annuel effectif global en partant de l’hypothèse que la durée du crédit est de trois mois ».

Il est encore précisé que « pour les contrats de crédit aux consommateurs pour lesquels un taux débiteur fixe a été convenu dans le cadre de la période initiale, à la fin de laquelle un nouveau taux débiteur est établi et est ensuite périodiquement ajusté en fonction d’un indicateur convenu, le calcul du taux annuel effectif global part de l’hypothèse que, à compter de la fin de la période à taux débiteur fixe, le taux débiteur est le même qu’au moment du calcul du taux annuel effectif global, en fonction de la valeur de l’indicateur convenu à ce moment-là ».

==>La loi Lagarde du 1er juillet 2010

La directive du 23 avril 2008 a été transposée, en droit français, par la loi n° 2010-737 du 1er juillet 2010 portant réforme du crédit à la consommation. À cet égard, le législateur en a profité pour introduire dans le Code de la consommation la distinction entre le Taux Effectif Global (TEG) et le Taux Annuel Effectif Global (TAEG).

La distinction entre ces deux notions tient, pour l’essentiel, à la méthode – équivalente ou proportionnelle – utilisée pour calculer le coût du crédit à communiquer à l’emprunteur. L’autre critère de distinction réside dans l’inclusion des frais d’acte notarié dans le coût total du crédit. Tandis que ces frais doivent être inclus dans l’assiette du TEG, la loi du 23 avril 2008 les a expressément exclus du calcul du TAEG, à tout le moins s’agissant de l’acquisition d’un bien immobilier.

Parachevant la transposition de la directive du 23 avril 2008, le gouvernement a, par suite, adopté le décret n° 2011-136 du 1er février 2011 relatif à l’information précontractuelle et aux conditions contractuelles en matière de crédit à la consommation. Ce texte précise les modalités de calcul du TEG, en complétant l’annexe dont était assorti l’article R. 313-1 du Code de la consommation introduit, initialement, par le décret du 10 juin 2002. Là ne s’est pas arrêtée l’évolution des règles applicables aux crédits consentis à des particuliers.

==>La directive DCI du 4 février 2014

Animés par une volonté de renforcer la protection des emprunteurs, le Parlement et le Conseil ont adopté, le 4 février 2014, la directive 2014/17/UE sur les contrats de crédit aux consommateurs relatifs aux biens immobiliers à usage résidentiel[13]. La genèse de cette directive, dite DCI, procède de la poursuite du même objectif que celui visé par le législateur européen lorsqu’il avait institué la méthode équivalente comme méthode de calcul du coût des crédits à la consommation. Il ressort, en ce sens, du considérant 37 de la directive DCI que les consommateurs doivent « être protégés contre la publicité déloyale ou mensongère et pouvoir comparer les offres. Il est dès lors nécessaire de prévoir des dispositions spécifiques sur la publicité des contrats de crédit ainsi qu’une liste d’éléments à faire figurer dans les annonces publicitaires et les documents à caractère commercial destinés aux consommateurs lorsque ces publicités mentionnent les taux d’intérêt ou des chiffres relatifs au coût du crédit, afin de permettre aux consommateurs de comparer les offres. ».

L’un des apports majeurs de ce texte est qu’il étend aux crédits immobiliers l’application de la méthode équivalente s’agissant du calcul du taux d’intérêt communiqué aux emprunteurs. Désormais, la mention du TAEG est exigée, tant pour les crédits à la consommation, que pour les crédits immobiliers. Quant au TEG, sa communication est circonscrite aux seuls crédits destinés à financer les besoins d’une activité professionnelle ou destinées à des personnes morales de droit public.

==>L’ordonnance du 25 mars 2016: la primauté de la méthode équivalente

La directive DCI du 4 février 2014 a été transposée, en droit français, par l’ordonnance n° 2016-351 du 25 mars 2016 sur les contrats de crédit aux consommateurs relatifs aux biens immobiliers à usage d’habitation. Elle est entrée en vigueur le 1er octobre 2016

À compter de cette date, il convient de distinguer les crédits soumis au Code de la consommation, de ceux régis par le Code monétaire et financier.

Les premiers, que sont les crédits à la consommation et les crédits immobiliers, sont assortis d’un coût qui s’exprime en TAEG calculé selon la méthode équivalente.

Quant aux seconds, qui englobent les crédits consentis aux professionnels et aux personnes morales de droit public, sont assortis d’un coût qui s’exprime en TEG calculé selon la méthode proportionnelle.

Selon que l’on calcule le coût du crédit en TAEG ou en TEG la méthode de calcul n’est pas la même, raison pour laquelle il convient de les envisager séparément.

[1] Ch. Gavalda et J. Stoufflet, Droit bancaire, 9e éd., 2015, Litec, n° 602

[2] Cass. crim., 30 janv. 1975 : Defrénois 1975, p. 696, note Morin.

[3] Cass. crim., 8 juin 1977 : JCP G 1978, II, 188875, note Y. Husset.

[4] Cass. 1ère civ. 9 janv. 1985, JCP G 1986, II, 20532.

[5] Décret n°85-944 du 4 septembre 1985 relatif au calcul du taux effectif global

[6] Directive 90/88/CEE du Conseil du 22 février 1990 modifiant la directive 87/102/CEE relative au rapprochement des dispositions législatives, réglementaires et administratives des États membres en matière de crédit à la consommation

[7] Rép. Min. fin. n°66948 du 8 février 1993, JO du 29 mars 1993, page 1129

[8] Décret n°97-298 du 27 mars 1997 relatif au code de la consommation

[9] Directive 98/7/CE du Parlement européen et du Conseil du 16 février 1998 modifiant la directive 87/102/CEE relative au rapprochement des dispositions législatives, réglementaires et administratives des États membres en matière de crédit à la consommation

[10] V. en ce sens P. Schelmann, Étude relative à la méthode de calcul du TAEG dans les États membres de l’EEE, disponible auprès de la DG XXIV.

[11] Rapport de la Commission européenne sur l’application de la directive n° 90/88/CEE, Document COM (96) 79 final, du 12 avril 1996, page 18, § 77

[12] Directive 2008/48/CE du Parlement européen et du Conseil du 23 avril 2008 concernant les contrats de crédit aux consommateurs et abrogeant la directive 87/102/CEE du Conseil.

[13] Directive 2014/17/UE du 4 février 2014 sur les contrats de crédit aux consommateurs relatifs aux biens immobiliers à usage résidentiel et modifiant les directives 2008/48/CE et 2013/36/UE et le règlement (UE) no 1093/2010