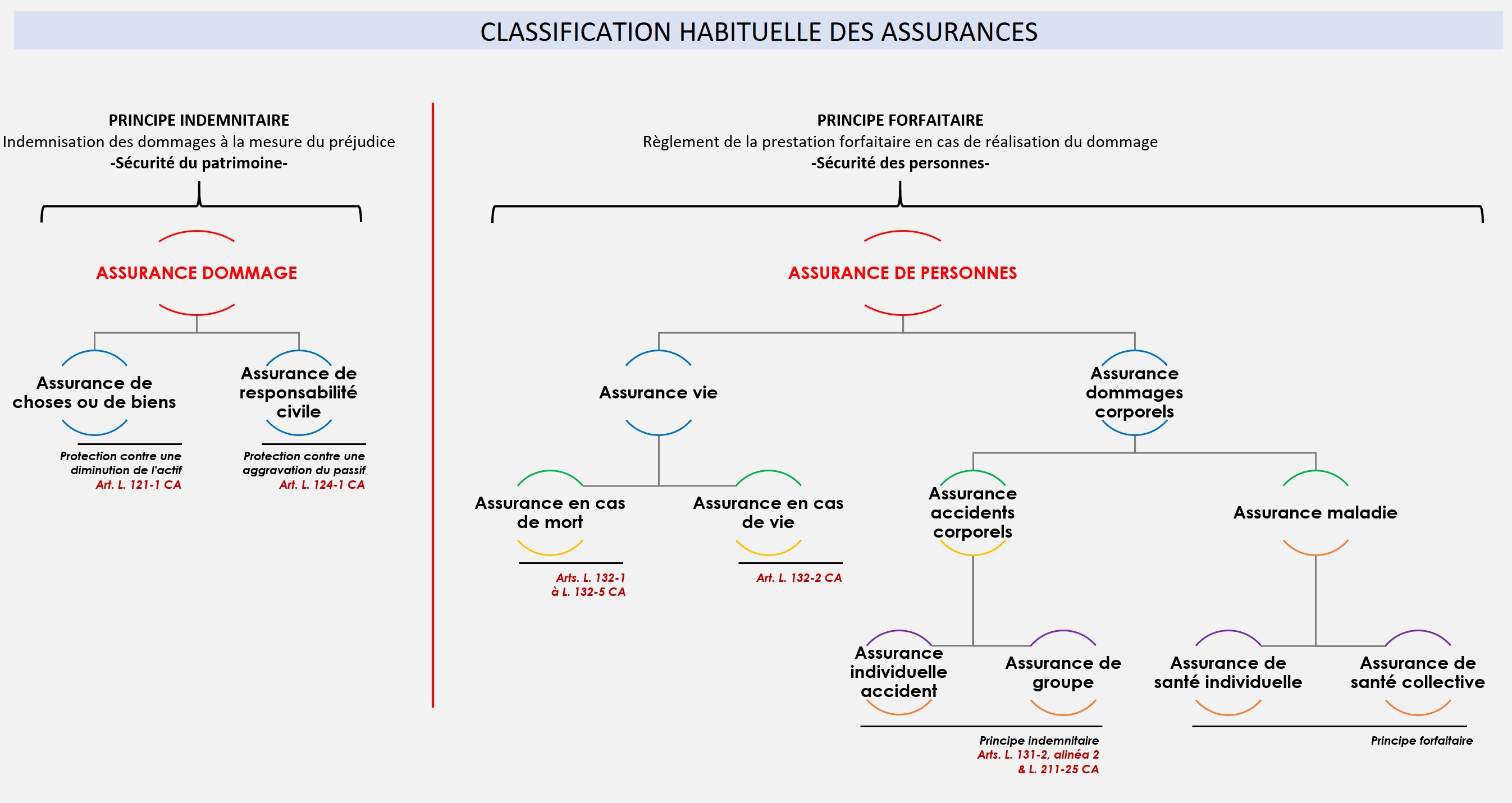

Le contrat d’assurance a pour objet de garantir à l’assuré, en cas de réalisation du risque couvert, la compensation économique du dommage éprouvé. En toute hypothèse, le principe indemnitaire interdit à l’assureur de servir une prestation qui dépasserait le montant de la valeur de la chose assuré au moment du sinistre (C. assur., art. L. 121-1, al. 1er). Le bénéficiaire de l’assurance ne saurait être replacé dans une situation meilleure que celle qui aurait été la sienne si le sinistre ne s’était pas produit. Le texte est d’ordre public. Autrement dit, la valeur assurée ne peut en aucun cas être supérieure à la valeur assurable. Aucune clause de la police ne peut y faire obstacle. Pour cause : une solution inverse inciterait l’assuré à l’imprudence, voire le conduirait à provoquer le dommage. L’article L. 121-1 C. assur. prohibe l’assurance-risque et la spéculation. Au vrai, la pratique des franchises et des plafonds atteste que l’assureur accepte rarement de couvrir la valeur totale du préjudice souffert. Quant à l’assuré, qui est libre – sauf cas d’assurance obligatoire – de souscrire un contrat d’assurance, il est en droit de ne faire garantir par l’assureur qu’un capital inférieur au montant du dommage susceptible de le frapper. Il est alors en situation dite de sous-assurance (terme issu de la pratique).

Si d’aventure, la valeur assurée se révélait supérieure à la valeur assurable, l’assurance serait dite excessive. Dans le langage courant des assurances, on parle de surassurance. L’excès d’assurance peut résulter de la souscription d’un unique contrat pour une somme supérieure à la valeur du sinistre possible. C’est ce que l’on appelle, la surassurance simple (1). Il peut également être provoqué par la souscription au profit d’un même assuré de plusieurs contrats garantissant le même risque. C’est ce que l’on appelle les assurances cumulatives (2).

1.- La surassurance simple

Il y a surassurance dès lors que l’on est assuré pour une somme supérieure au dommage que l’on peut effectivement subir.

Il résulte de cette définition que la réglementation fixée à l’article L. 121-3 ne s’applique qu’aux assurances de dommages. Seuls sont visés les contrats comprenant l’indication d’une valeur assurée et garantissant l’indemnisation de dommages dont il est possible de mesurer par avance le coût maximum (assurances comportant une valeur d’assurance déterminable). Seules les assurances de choses et de responsabilité déterminée tombent sous le coup de l’article précité. Les assurances de responsabilité indéterminée (assurances automobile), qui couvrent des dommages dont le montant ne peut être connu qu’une fois le risque réalisé demeurent exclues du champ d’application de la règle légale.

La surassurance n’est pas ipso jure sanctionnée. L’article L. 121-3, al. 2 C. assur. énonce « s’il n’y a eu ni dol ni fraude, le contrat est valable ». Et le premier alinéa de disposer : « Lorsqu’un contrat d’assurance a été consenti pour une somme supérieure à la valeur de la chose assurée, s’il y a eu dol ou fraude de l’une des parties, l’autre partie peut en demander la nullité et réclamer, en outre, des dommages et intérêts ». Aussi, il importe d’établir la fraude commise par le souscripteur ou par l’assureur : fraus omnia corrumpit.

La surassurance frauduleuse

Il y a dol de la part de l’assuré, lorsqu’il fait garantir une somme excessive dans le seul but d’obtenir, en cas de sinistre, une somme supérieure au dommage réellement subi. La loi sanctionne en l’occurrence l’intention frauduleuse de se procurer un profit illégitime. En pratique, l’assureur n’a aucun intérêt à réclamer la nullité du contrat en l’absence de sinistre. Pour échapper au paiement de l’indemnité, il lui est loisible d’opposer une clause de déchéance pour exagération frauduleuse du dommage.

Il y a fraude de la part de l’assureur lorsqu’il exagère consciemment la valeur assurée en vue d’encaisser des primes plus élevées. L’hypothèse est d’école. En pratique, le montant de la somme assurée est fixé soit unilatéralement par l’assuré (contrat souscrit en valeur déclarée), soit d’un commun accord par les parties (contrat souscrit en valeur agréée).

La nullité a un rôle préventif. Elle dissuade l’assuré de commettre la fraude qui pourrait l’enrichir. En cela, elle participe du principe indemnitaire.

La nullité a un effet curatif. Elle entraîne l’anéantissement rétroactif du contrat. Le retour au statu quo ante implique que l’assureur doit restituer les primes qu’il a reçues et que l’assuré rembourse les indemnités qui lui ont été payées. Et la loi de prévoir que la victime de la fraude peut réclamer en outre des dommages-intérêts (C. assur., art. L. 121-3, al. 1er, in fine).

La surassurance non frauduleuse

La bonne foi se présumant, la surévaluation sera considérée comme non frauduleuse chaque fois que la surévaluation de la valeur du bien assuré (ou du dommage possible) est involontaire, mais aussi lorsque la fraude ou le dol de l’une des parties n’a pu être établi(e) par celui qui argue de la nullité du contrat.

L’article L. 121-3, al. 2 C. assur. prévoit que la surassurance non frauduleuse, faite de bonne foi donc, ne donne lieu qu’à une réduction de l’assurance pour la ramener dans les proportions autorisées par la loi : la valeur assuré est corrigée pour correspondre à la valeur assurable, et le montant des primes est réduit en proportion.

La réduction du contrat peut être demandée par l’une ou l’autre des parties et à tout moment. Avant la survenance du sinistre, l’assureur est peu enclin à la réclamer sauf s’il craint, une fois le dommage réalisé, de ne pas être en mesure de démontrer la surassurance, ce qui le conduirait à verser une indemnité supérieure à la valeur du sinistre. En pratique, c’est bien plutôt l’assuré qui demande une semblable réduction dans l’intention de réduire la prime payée. Inversement en cas de sinistre, la réduction interviendra à l’initiative de l’assureur dans le dessein de servir une indemnité inférieure au montant de la valeur assurée.

La réduction n’a pas d’effet rétroactif. L’assuré ne sera donc pas en droit de réclamer à l’assureur l’excédent de prime versé pendant toute la période où l’assurance était excessive. A l’avenir toutefois, il paiera une prime moindre, c’est-à-dire à la prochaine échéance (C. assur., art. L. 121-3, al. 2).

2.- Les assurances cumulatives

Il y a cumul d’assurances, au sens de l’article L. 121-4, al. 1er, C. assur., dès lors qu’une personne est assurée « auprès de plusieurs assureurs, par plusieurs polices, pour un même intérêt et contre un même risque ».

Un pareil cumul résulte, ex eo quod plerumque fit, sauf le cas de l’assuré qui souscrit une assurance pour le même objet auprès de plusieurs assureurs qui garantissent chacun une fraction de la valeur dudit objet, d’un excès d’assurance susceptible de porter atteinte au principe indemnitaire pour peu que le souscripteur entende tirer profit simultanément de l’ensemble des contrats conclus. Obtenant plusieurs indemnisations à l’occasion de la survenance d’un dommage unique, l’intéressé serait injustement enrichi.

Les critères du cumul d’assurances

Pluralité de polices et d’assureurs. L’article L. 121-4 C. assur. pose la condition d’une multiplicité de polices. On ne saurait parler de cumul sans que plusieurs assurances n’aient été souscrites. La loi conditionne également la nullité de la garantie à la multiplicité des assureurs. Pour cause : si les polices, dont les garanties se recoupent, sont stipulées auprès d’un seul assureur, le risque de cumul est des plus hypothétiques. Avisé de l’ensemble des garanties souscrites, l’assureur refusera de les faire jouer au-delà du montant des dommages effectivement soufferts par l’assuré. La situation est comparable à celle qui résulte d’une assurance simple. En l’occurrence, c’est bien plutôt l’article L. 121-3 C. assur. qui doit recevoir application (régime de la surassurance).

Excès d’assurance. L’article L. 121-4 C. assur. n’envisage pas expressément l’excès d’assurance au nombre des critères de l’assurance cumulative. Pourtant, il va sans dire que le régime du cumul est subordonné à cette condition. La somme des indemnités que chacun des assureurs est susceptible de verser doit excéder le montant du dommage possible. Pour mémoire, la réglementation du cumul entend empêcher la violation du principe indemnitaire.

L’excès d’assurance permet de distinguer les assurances cumulatives d’autres formes d’assurances multiples. Ainsi, lorsque plusieurs assureurs couvrent ensemble un même risque, ce que l’on appelle la coassurance, chacun garantit une fraction déterminée du sinistre. Intégralement indemnisé, mais sans enrichissement indu ; le principe indemnitaire est sauf. Il en va de même en cas d’assurances dites par lignes, dans lesquelles chacun des assureurs prend en charge un même risque mais ne couvre qu’une tranche déterminée du dommage. Le premier assureur couvre la 1ère tranche du sinistre jusqu’à un certain montant, et le second n’intervient qu’à la condition que le coût du sinistre dépasse le plafond fixé par le 1er contrat.

Simultanéité des garanties. L’excès d’assurances suppose nécessairement l’existence d’un cumul d’assurances. Si l’un des contrats est suspendu (C. assur., art. L. 113-3, al. 2) ou résilié (C. assur., art. L. 113-3, al. 3), le risque d’enrichissement de l’assuré est forcément exclu. Il ne saurait y avoir d’atteinte portée au principe indemnitaire.

Identité de risque. Le cumul d’assurances suppose que les différentes assurances en présence aient pour objet la couverture d’un même risque. C’est l’exemple du chef de famille qui souscrit auprès de plusieurs assureurs, par des contrats distincts, une garantie responsabilité civile pour les dommages causés par ses enfants dans le cadre d’activités de loisir (v. C. assur., art. L. 121-2). Bien souvent, ce risque est garanti par au moins trois contrats souscrits auprès d’assureurs différents : assurance multirisques habitation ou vie privée, assurance scolaire et extrascolaire, assurance de l’activité sportive ou de loisirs concernée. C’est encore l’exemple de l’assurance de responsabilité civile individuelle souscrite par un chasseur et l’assurance de responsabilité civile souscrite par une société de chasse au profit de ses membres.

À noter qu’en l’absence d’identité de risque, les assurances ne sont pas cumulatives, mais alternatives.

Identité d’intérêt. L’identité d’intérêt est une condition expresse d’existence du cumul d’assurances. Dispose d’un tel intérêt, la personne dont le patrimoine est susceptible d’être atteint par la réalisation du risque garanti et qui est susceptible de recueillir l’indemnité due par l’assureur en cas de sinistre.

Identité de souscripteur. L’identité de souscripteur est une condition distincte et autonome de l’identité d’intérêt. Dans sa rédaction antérieure à la loi du 13 juillet 1982, l’article L. 121-4 C. assur. visait « celui qui s’assure », non pas celui qui est assuré. En droit québécois, l’article 2496 C.civ. dispose que « celui qui, sans fraude, est assuré auprès de plusieurs assureurs, par plusieurs polices, pour un même intérêt et contre un même risque, de telle sorte que le calcul des indemnités qui résulterait de leur exécution indépendante dépasse le montant du préjudice subi, peut se faire indemniser par le ou les assureurs de son choix n’étant tenu que pour le montant auquel il s’est engagé ». Interprété à la lettre, le texte faisait de l’identité du souscripteur une condition d’existence du cumul. La jurisprudence retenait cependant le cumul d’une assurance pour compte et d’une assurance de chose prises contre un même risque et dans l’intérêt d’un unique assuré par deux souscripteurs différents (v. les comm. sous C. assur. Litec, art. L. 121-3). L’exemple type est celui du transporteur de marchandises qui souscrit, en sus de sa propre assurance de responsabilité, une assurance de biens pour le compte du propriétaire de marchandises, lequel a bien souvent souscrit une assurance pour garantir la perte éventuelle de ses marchandises. Dans sa rédaction actuelle, l’article précité mentionne « celui qui est assuré auprès de plusieurs assureurs ». Par ce changement de formulation, le législateur entendait viser les assurances pour compte et prendre acte de la jurisprudence développée sous l’empire de l’ancien texte. Pourtant, la Cour de cassation affirme depuis lors que les dispositions de l’article L. 121-4 C. assur. ne sont applicables que si un même souscripteur a souscrit auprès de plusieurs assureurs des contrats d’assurance pour un même intérêt et contre un même risque (Cass. 1ère civ., 21 nov. 2000, Bull. civ. I, n° 292, Resp. civ. et assur. 2001, comm. 63 et note 5, H. Groutel – 29 oct. 2002, Bull. civ. I, n° 242, Resp. civ. et assur. 2003, comm.. 57, note H. Groutel – 17 févr. 2005, Resp. civ. et assur. 2005, comm.. 171, note H. Groutel). Exit toute possibilité de cumul entre assurance pour compte et assurance de chose. De ce point de vue, on peut légitimement regretter le risque d’enrichissement du propriétaire encouru, du reste, en raison d’une interprétation extra legem (voire contra legem) de l’article L. 121-4 C. assur. (« celui qui est assuré auprès de plusieurs assureurs (…) »).

Le régime du cumul d’assurances

L’article L. 121-4, al. 1er, C. assur. oblige l’assuré en situation de cumul d’assurances à « donner immédiatement à chaque assureur connaissance des autres assureurs ». L’assuré doit donc déclarer ses assurances cumulatives multiples, et ce dès la souscription du second contrat, qui fait naître le cumul ou bien dès que le tiers assuré aura pris connaissance de l’existence d’une deuxième assurance souscrite à son profit. Une pareille déclaration a pour objet de prévenir toute atteinte au principe indemnitaire. À certains égards, il va de l’intérêt de l’assuré qui se dispensera du paiement d’une prime excessive (faculté de demander au surplus une réduction proportionnelle des assurances). La loi et les tribunaux n’imposent aucune forme particulière. L’article L. 121-4, al. 2, C. assur. se contente, dans une formule lapidaire, d’exiger que l’assuré, lors de cette communication, fasse connaître le nom de l’assureur avec lequel une autre assurance a été contractée et qu’il indique la somme assurée. Pour des raisons évidentes de preuve, ladite communication doit être adressée par lettre recommandée avec demande d’avis de réception.

En pratique, l’efficacité de cette obligation de déclaration est douteuse : l’omission est fréquente. Tantôt, les assurés ignorent être bénéficiaires d’assurances cumulatives, tantôt les assurés ignorent l’existence de cette obligation. Du reste, l’omission n’est pas sanctionnée. L’assuré n’est pas constitué en faute ; la loi n’édicte à son encontre aucune présomption de mauvaise foi. Mais, en toutes hypothèses, les assurances cumulatives frauduleuses seront sanctionnées.

Assurances cumulatives frauduleuses. Quand plusieurs assurances contre un même risque sont contractées de manière dolosive ou frauduleuse, la nullité est encourue (C. assur., art. L. 121-4, al. 3). En outre, des dommages et intérêts peuvent être réclamés (C. assur., art. L. 121-3, al. 1, in fine).

La fraude consiste pour l’assuré à souscrire plusieurs contrats d’assurance avec l’intention, en cas de réalisation du risque garanti, de percevoir une pluralité d’indemnités. Conformément au droit de la preuve, il appartient à l’assureur de rapporter les faits nécessaires au succès de sa prétention (C. proc. civ., art. 9). Autrement dit, l’assureur doit prouver la mauvaise foi de l’assuré ; la chose est peu aisée. Or, « la preuve est la rançon des droits ». L’absence de déclaration de cumul ne constitue pas ipso facto l’assuré en faute. En pratique, la fraude apparaîtra à l’occasion de la réalisation du risque, lorsque l’assuré, ayant déclaré le sinistre à plusieurs assureurs, tentera de percevoir des indemnités dont le montant cumulé dépasse la valeur du dommage subi.

Conformément au droit commun, le domaine de la nullité est circonscrit. L’article L. 121-4 C. assur. suppose une fraude commise au moment de la conclusion du contrat. La preuve est diabolique : il est fréquent que les éléments de preuve dont dispose l’assureur établissent l’intention malhonnête de l’assuré une fois seulement le sinistre réalisé, et non au jour de la souscription des polices. Du reste, il est possible que l’intention frauduleuse ne naisse dans l’esprit de l’assuré qu’au jour de la réalisation du sinistre, lequel succombe à la tentation de percevoir une indemnité double voire triple, alors qu’il avait souscrit les différents contrats en toute bonne foi. Un dicton : l’occasion fait le larron ! Dans cette hypothèse, c’est la déchéance pour exagération frauduleuse des conséquences du sinistre qu’il convient de faire jouer et non pas la sanction de l’article L. 121-4 C. assur. La déchéance n’étant toutefois pas, à proprement parler, une sanction légale mais conventionnelle, une clause spéciale de la police d’assurance doit encore l’avoir prévue (C. assur., art. L. 112-4).

La sanction de la fraude est la nullité de l’ensemble des assurances cumulatives frauduleusement contractées (C. assur., art. L. 121-4, al. 3). On aura garde de noter que contre la lettre de la loi (C. assur., art. L. 112-4), la jurisprudence décide qu’il est indifférent que la police n’ait pas prévu cette sanction (Cass. 1ère civ., 9 nov. 1981, D. 1983, p. 303, note Cl. Berr et H. Groutel). La sanction est lourde : l’assuré est privé de toute garantie ; le cas échéant, il doit restituer les indemnités perçues à l’occasion d’un précédent sinistre. Le droit à des dommages et intérêts fonde l’assureur à conserver les indemnités perçues en vertu du contrat annulé.

Assurances cumulatives non frauduleuses (ou faute de preuve de l’intention dolosive). Les assurances cumulatives, dont le caractère frauduleux n’est pas avéré, sont valables (C. assur., art. L. 121-4, al. 4). « Le bénéficiaire du contrat peut obtenir l’indemnisation de ses dommages en s’adressant à l’assureur de son choix ». La loi dispose que l’assuré, qui donne avis à l’assureur d’un sinistre de nature à entraîner la garantie de son assureur ( C. assur., art. L. 113-2, 4°), oblige ce dernier à la dette d’indemnité. Autrement dit, l’assureur ne peut pas refuser de payer en opposant à son assuré l’existence des autres contrats. Toute clause, qui subordonnerait la mise en œuvre du contrat qui la contient à l’absence, l’insuffisance ou la défaillance d’une autre assurance, est prohibée (Cass. 1ère civ. 16 juin 1987, Bull. civ. I, n° 193). L’assuré n’est plus obligé de diviser ses poursuites (ce qui était le cas avant la loi du 13 juill. 1982) et d’assigner l’ensemble des assureurs pour obtenir l’indemnisation totale à laquelle il a droit. Par ailleurs, il ne s’agirait pas que l’assuré espérât s’enrichir. Si le cumul ne doit pas lui nuire, il ne doit pas non plus lui profiter. La loi dispose que l’indemnité due par l’assureur à l’assuré ne doit excéder le montant de la garantie promise ni ne doit dépasser le montant de la valeur de la chose assurée au moment du sinistre (C. assur., art. L. 121-1, al. 1 sur renvoi art. L. 121-4, al. 4). En pratique, l’assuré de bonne foi réclame une indemnisation à celui des assureurs qui lui offre la garantie la plus complète. S’il s’avérait que la garantie était insuffisante, il lui serait loisible de se tourner vers un autre assureur de son choix aux fins d’indemnisation complémentaire, dans la limite bien entendu de la valeur déclarée de la chose. Une fois les prestations indemnitaires servies, l’assureur solvens peut se prévaloir de l’existence des autres polices pour ne pas souffrir seul la charge finale de l’indemnisation (C. assur., art. L. 121-4, al. 5). Les recours en contribution étant relativement coûteux, il est des conventions entre assureurs qui les écartent.