Aux termes de l’article L. 313-1 du premier de ces codes, l’opération de crédit est définie comme « tout acte par lequel une personne agissant à titre onéreux met ou promet de mettre des fonds à la disposition d’une autre personne ou prend, dans l’intérêt de celle-ci, un engagement par signature tel qu’un aval, un cautionnement, ou une garantie ». Il ressort de cette définition que trois éléments caractérisent la notion de crédit :

- La mise à disposition de fonds

- La restitution à l’expiration d’un certain délai

- La rémunération du prêteur

Tandis que les deux derniers de ces éléments conservent les mêmes caractères dans toutes les variétés de crédit, tel n’est pas cas du premier qui emprunte une forme différente d’une opération à l’autre.

La mise à disposition des fonds est, en effet, susceptible d’intervenir selon trois modalités : elle peut être immédiate, future ou éventuelle.

Aussi, les modalités de la mise à disposition de fonds déterminent-elles la nature de l’opération servant de support au crédit.

I) La mise à disposition immédiate de fonds

Lorsque les fonds sont mis à disposition de l’emprunteur immédiatement, le crédit peut consister en trois opérations différentes :

A) Le prêt

==> Notion

Le contrat de prêt d’argent est défini à l’article 1892 du Code civil qui prévoit que « le prêt de consommation est un contrat par lequel l’une des parties livre à l’autre une certaine quantité de choses qui se consomment par l’usage, à la charge par cette dernière de lui en rendre autant de même espèce et qualité. »

L’article 1893 précise que « par l’effet de ce prêt, l’emprunteur devient le propriétaire de la chose prêtée ; et c’est pour lui qu’elle périt, de quelque manière que cette perte arrive. »

Ainsi, le contrat de prêt opère-t-il un transfert de propriété des fonds mis à disposition de l’emprunteur, à charge pour lui de les restituer à l’expiration d’un certain délai.

==> Réalisation de la mise à disposition

Pour être regardée comme immédiate, la mise à disposition des fonds doit intervenir concomitamment à la conclusion du contrat.

Le prêt étant, par nature, un contrat réel, cette mise à disposition est une condition de validité de l’acte.

Aussi, tant que les fonds n’ont pas été crédités sur le compte de l’emprunteur, le contrat est réputé n’avoir pas été formé.

Toutefois, depuis un arrêt du 28 mars 2002, la Cour de cassation considère que lorsque le prêteur est un professionnel, le prêt est valablement formé dès l’échange des consentements (Cass. 1ère civ. 28 mars 2002)

==> Variétés

- Selon les modalités de remboursement

- Le prêt amortissable

- Le prêt est amortissable lorsque l’emprunteur rembourse à chaque échéance, en plus des intérêts, une quote-part du capital prêté.

- Il en résulte que le montant des intérêts diminue à proportion du capital restant dû.

- Le prêt in fine

- À la différence du prêt amortissable, les échéances remboursées par l’emprunteur ne comprennent que les intérêts, le capital prêté n’étant remboursé qu’à la fin du crédit.

- Les intérêts seront toujours calculés sur la base de l’intégralité du capital, ce qui rend le prêt in fine plus couteux que le prêt amortissable.

- Selon l’objet du prêt

- Le crédit à la consommation (art. L. 312-1 à L. 312-94 C. conso)

- Pour que le prêt soit qualifié de crédit à la consommation, plusieurs conditions doivent être réunies

- Le prêteur doit être une personne qui consent ou s’engage à consentir un crédit dans le cadre de l’exercice de ses activités commerciales ou professionnelles

- L’emprunteur doit être une personne physique qui est en relation avec un prêteur, ou un intermédiaire de crédit, dans le cadre d’une opération de crédit réalisée ou envisagée dans un but étranger à son activité commerciale ou professionnelle

- Le montant des fonds mis à disposition est

- égal ou supérieur à 200 euros

- inférieur ou égal à 75 000 euros.

- Le crédit immobilier (art. L. 313-1 à L. 313-64 C. conso)

- Un crédit est dit immobilier lorsque les fonds mis à disposition de l’emprunteur doivent être affectés au financement d’une opération déterminée

- L’article L. 313-1 du Code de la consommation prévoit en ce sens que le crédit immobilier ne peut concourir qu’à la réalisation des opérations suivantes :

- Pour les immeubles à usage d’habitation ou à usage professionnel et d’habitation

- Leur acquisition en propriété ou la souscription ou l’achat de parts ou actions de sociétés donnant vocation à leur attribution en propriété, y compris lorsque ces opérations visent également à permettre la réalisation de travaux de réparation, d’amélioration ou d’entretien de l’immeuble ainsi acquis ;

- Leur acquisition en jouissance ou la souscription ou l’achat de parts ou actions de sociétés donnant vocation à leur attribution en jouissance, y compris lorsque ces opérations visent également à permettre la réalisation de travaux de réparation, d’amélioration ou d’entretien de l’immeuble ainsi acquis

- Les dépenses relatives à leur construction

- Pour l’achat de terrains destinés à la construction des immeubles à usage d’habitation ou à usage professionnel et d’habitation

- Lorsqu’il est garanti par une hypothèque, par une autre sûreté comparable sur les biens immobiliers à usage d’habitation, ou par un droit lié à un bien immobilier à usage d’habitation, le financement des dépenses relatives à leur réparation, leur amélioration ou leur entretien

- Lorsqu’il est souscrit par une personne morale de droit privé le financement qui n’est pas destiné à financer une activité professionnelle, notamment celle des personnes morales qui, à titre habituel, même accessoire à une autre activité, ou en vertu de leur objet social, procurent, sous quelque forme que ce soit, des immeubles ou fractions d’immeubles, bâtis ou non, achevés ou non, collectifs ou individuels, en propriété ou en jouissance.

- Le crédit affecté (art. L. 312-44 à L. 312-56 C. conso)

- Le crédit affecté est le prêt servant exclusivement à financer un contrat relatif à la fourniture de biens particuliers ou la prestation de services particuliers

- Ces deux contrats constituent une opération commerciale unique, de sorte que l’anéantissement de l’une, entraîne l’anéantissement de l’autre.

- Le crédit affecté est réputé exister dans trois cas :

- Lorsque le vendeur ou le prestataire de services finance lui-même le crédit ou

- Lorsque le prêteur, en cas de financement par un tiers, recourt aux services du vendeur ou du prestataire pour la conclusion ou la préparation du contrat de crédit

- Lorsque le contrat de crédit mentionne spécifiquement les biens ou les services concernés

B) Le crédit-bail

==> Notion

Le crédit-bail, qualifié aussi de leasing, est une technique de financement qui consiste pour une entreprise à demander à un établissement de crédit ou à une société de financement d’acquérir un bien auprès d’un tiers, le crédit-bailleur, en vue de lui louer pendant une certaine période au terme de laquelle le crédit-preneur disposera d’une option d’achat.

L’opération de crédit-bail mobile ainsi la conclusion de deux contrats distincts :

- Un contrat de vente conclu entre le crédit-bailleur et le tiers-vendeur portant sur le bien loué au crédit-preneur.

- Un contrat de crédit-bail conclu entre le prêteur et l’emprunteur qui combine une location assortie d’une promesse unilatérale de vente.

L’opération de crédit-bail se distingue de la location financière qui ne confère aucune option d’achat au preneur à l’expiration du contrat.

==> Réalisation de la mise à disposition

Bien que le crédit-bail ne consiste nullement en une remise de fonds, il n’en est pas moins directement assimilé par le Code monétaire et financier à une opération de crédit.

L’idée est que si, in fine, le crédit-preneur lève l’option, les loyers versés au crédit-bailleur s’assimilent à des échéances de remboursement d’un prêt, à tout le moins ils en empruntent les caractéristiques.

Qui plus est, la conclusion d’un crédit-bail confère immédiatement au crédit-preneur la jouissance du bien loué. D’où son appartenance à la même catégorie que le prêt qui suppose une remise immédiate des fonds.

==> Variétés

Le Code monétaire et financier envisage quatre variétés de crédit-bail :

- Le crédit-bail mobilier corporel

- Sont visées : les opérations de location de biens d’équipement ou de matériel d’outillage achetés en vue de cette location par des entreprises qui en demeurent propriétaires, lorsque ces opérations, quelle que soit leur qualification, donnent au locataire la possibilité d’acquérir tout ou partie des biens loués, moyennant un prix convenu tenant compte, au moins pour partie, des versements effectués à titre de loyers

- Le crédit-bail incorporel

- Sont visées : les opérations de location de fonds de commerce, d’établissement artisanal ou de l’un de leurs éléments incorporels, assorties d’une promesse unilatérale de vente moyennant un prix convenu tenant compte, au moins pour partie, des versements effectués à titre de loyers, à l’exclusion de toute opération de location à l’ancien propriétaire du fonds de commerce ou de l’établissement artisanal.

- Le crédit-bail immobilier

- Sont visées : les opérations par lesquelles une entreprise donne en location des biens immobiliers à usage professionnel, achetés par elle ou construits pour son compte, lorsque ces opérations, quelle que soit leur qualification, permettent aux locataires de devenir propriétaires de tout ou partie des biens loués, au plus tard à l’expiration du bail, soit par cession en exécution d’une promesse unilatérale de vente, soit par acquisition directe ou indirecte des droits de propriété du terrain sur lequel ont été édifiés le ou les immeubles loués, soit par transfert de plein droit de la propriété des constructions édifiées sur le terrain appartenant audit locataire.

- Le crédit-bail de parts sociales

- Sont visées les opérations de location de parts sociales ou d’actions prévues aux articles L. 239-1 à L. 239-5 du code de commerce, assorties d’une promesse unilatérale de vente moyennant un prix convenu tenant compte, au moins pour partie, des versements effectués à titre de loyers.

C) La mobilisation de créances

L’octroi de crédits ne consiste pas seulement pour un établissement bancaire à consentir des prêts à ses clients, cette activité peut également se réaliser au moyen de la technique de la mobilisation de créances.

La mobilisation de créances consiste pour un client à transférer à sa banque les créances qu’il détient à l’encontre de ses partenaires commerciaux en contrepartie d’un crédit d’un montant équivalent.

Aussi, le remboursement du crédit sera effectué, non pas directement par le client, mais par son débiteur.

Classiquement, on recense trois opérations qui servent de support à la mobilisation de créances : l’escompte, la cession Dailly, l’affacturage

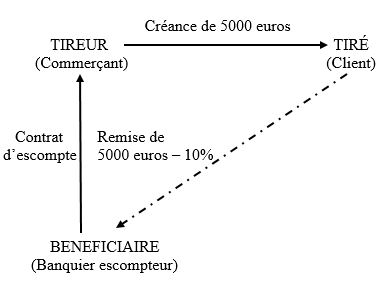

- L’escompte

==> Notion

À la fin du XVIIe siècle, le banquier anglais William Paterson invente l’escompte.

Il s’agit d’une opération de crédit qui consiste à avancer à un commerçant le montant de la créance qu’il détient à l’encontre de l’un de ses clients.

Pour ce faire, le commerçant tire une lettre de change sur son débiteur, qu’il remet ensuite à son banquier ? pour escompte ? lequel lui paie, en contrepartie, le montant de la lettre de change, déduction faite des intérêts et autres frais bancaires.

La lettre de change remplit alors la fonction d’instrument de crédit.

==> Transfert de la créance

L’article L. 511-7, alinéa 3 du Code de commerce dispose que :

« La propriété de la provision est transmise de droit aux porteurs successifs de la lettre de change. »

Cela signifie que la remise de la lettre de change au porteur opère un transfert immédiat de la provision, accessoires compris.

Toutefois, tant que le tireur n’a pas fourni provision au tiré ou que celui-ci n’a pas accepté la traite, le porteur est titulaire d’un droit de créance éventuelle.

La Cour de cassation estime en ce sens que « la provision s’analyse dans la créance éventuelle du tireur contre le tiré, susceptible d’exister à l’échéance de la lettre de change, et, qu’avant cette échéance, le tiré non accepteur peut valablement payer le tireur tant que le porteur n’a pas consolidé son droit sur ladite créance en lui adressant une défense de s’acquitter entre les mains du tireur » (Com. 29 janv. 1974, Bull. civ. IV, no 37).

Ainsi, pour Cour de cassation, tant que l’échéance de la lettre de change n’est pas survenue, le paiement du tiré entre les mains du tireur est libératoire.

Réciproquement, on peut en déduire que, jusqu’à l’échéance, le tireur peut librement disposer de la provision – pourtant transmise au porteur – celui-ci ne détenant contre le tiré qu’un droit de créance éventuelle.

Bien que conforme à la lettre de l’article L. 511-7, alinéa 3 du Code de commerce, cette jurisprudence n’en est pas moins source de nombreuses difficultés.

En effet, dans la mesure où le droit de créance dont est titulaire le porteur n’a pas définitivement intégré son patrimoine, d’autres créanciers sont susceptibles d’entrer en concours quant à la titularité de la créance que détient le tireur contre le tiré.

Le droit du porteur sur la provision devient irrévocable dans plusieurs circonstances :

- La survenance de l’échéance portée sur la lettre de change : elle a pour effet de rendre le droit du porteur définitif et irrévocable (V. en ce sens com., 4 juin 1991 : Bull. civ. 1991, IV, n° 208)

- Il en résulte trois conséquences :

- Le porteur est fondé présenter au paiement la lettre de change au tiré. S’il refuse, le bénéficiaire de la traite pourra exercer un recours extra-cambiaire contre le tiré sur le fondement de la provision

- Le paiement du tiré entre les mains de toute autre personne que le porteur n’est pas libératoire (Cass. com., 3 mai 1976 : Bull. civ. 1976, IV, n° 143 ; JCP G 1977, II, 18767, note G.-L. Pierre-François ; RTD civ. 1977, 125, n° 1, obs. M. Cabrillac et J.-L. Rives-Lange ; D. 1976, inf. rap. p. 229).

- Inversement, le tireur ne peut plus librement disposer de la provision. Il ne détient plus aucun droit sur elle.

- L’acceptation : par l’acceptation le tiré de la lettre de change a s’engage cambiairement.

- Plusieurs effets :

- Le tiré se reconnaît débiteur du tireur, de sorte que la créance de provision est irrévocablement affectée au paiement de l’effet.

- Le tiré devient le débiteur principal de la traite. Il ne disposera, en conséquence, de recours contre personne dans l’hypothèse où le tireur ne lui aurait pas fourni provision

- La provision sort définitivement du patrimoine du tireur. Elle devient indisponible. Elle ne pourra donc pas faire l’objet d’une revendication émanant d’un créancier concurrent du tireur ou du tiré.

- Le paiement du tiré effectué entre les mains du tireur n’est pas libératoire.

- La défense de payer: le porteur peut interdire au tiré de régler la traite entre les mains d’une autre personne que lui, et notamment entre les mains du tireur (V. en ce sens com., 19 nov. 1973 : Bull. civ. 1973, IV, n° 332)

- Cette défense de payer peut être adressée au tiré par le biais d’une simple missive.

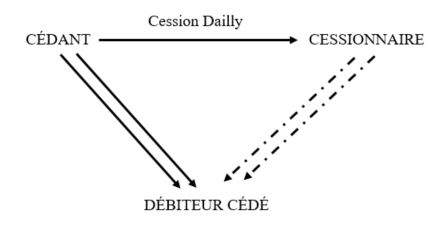

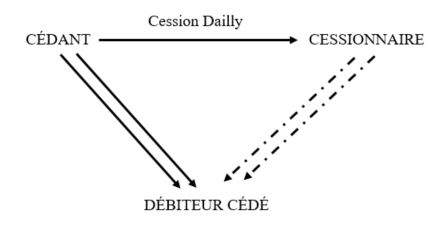

2. La cession Dailly

==> Notion

De par la sécurité juridique qu’ils procurent à leurs utilisateurs, les effets de commerce constituent, indéniablement, un formidable moyen pour une entreprise de se procurer des financements à court terme.

Est-ce à dire qu’ils sont les seuls instruments qui remplissent cette fonction ? Certainement pas.

Les entreprises peuvent, en effet, recourir à d’autres techniques juridiques pour obtenir du crédit, notamment auprès d’un banquier escompteur.

Au fond, qu’est-ce qu’un effet de commerce sinon un titre dont la transmission opère, par l’effet de l’endossement, un transfert de créance ?

Or le transfert de créance est une opération pour le moins ordinaire dont la réalisation est susceptible d’être assurée par d’autres techniques, au premier rang desquelles on trouve la cession de créance.

Cette technique juridique présente, néanmoins, pour une entreprise deux inconvénients majeurs :

- Le formalisme de la cession de créance est lourd : pour être opposable aux tiers la cession doit être au choix :

- Soit signifiée au débiteur par exploit d’huissier

- Soit acceptée par acte authentique par le débiteur cédé, étant précisé que le consentement de celui-ci n’est pas une condition de validité de la cession de créance

- En acceptant la cession, le débiteur admet seulement en avoir pris connaissance et renonce à se prévaloir à l’encontre du cessionnaire de l’exception de compensation qu’il aurait pu opposer au cédant

- On ne peut céder qu’une seule créance à la fois, de sorte que les formalités prescrites à l’article 1690 du Code civil doivent être accomplies autant de fois qu’il y a de créances à céder.

Prenant conscience du besoin impérieux pour une entreprise de se procurer des financements à court terme afin de ne jamais manquer de trésorerie et d’être en mesure de surmonter les difficultés liées au recouvrement de ses créances, c’est dans ce contexte que le législateur a, par la loi du 2 janvier 1981, instauré une forme simplifiée de cession de créances : la cession par bordereau Dailly, dite, plus simplement, « cession Dailly ».

L’objectif des pouvoirs publics était clair : faciliter la mobilisation des créances détenues par les entreprises sur leurs clients, tout en assurant au cessionnaire une sécurité comparable à celle de l’escompte.

Si le mécanisme retenu par la loi Dailly ressemble, pour l’essentiel, au droit commun de la cession de créance, il s’en affranchit néanmoins pour ce qui est des formalités d’opposabilité.

Ainsi, cette loi offre-t-elle la possibilité aux entreprises de céder, en une seule fois, une multitude de créances détenues sur plusieurs débiteurs par la simple remise d’un bordereau à un établissement de crédit cessionnaire.

L’article L. 313-23 du Code monétaire et financier dispose en ce sens que :

« Tout crédit qu’un établissement de crédit consent à une personne morale de droit privé ou de droit public, ou à une personne physique dans l’exercice par celle-ci de son activité professionnelle, peut donner lieu au profit de cet établissement, par la seule remise d’un bordereau , à la cession ou au nantissement par le bénéficiaire du crédit, de toute créance que celui-ci peut détenir sur un tiers, personne morale de droit public ou de droit privé ou personne physique dans l’exercice par celle-ci de son activité professionnelle ».

==> Transfert de la créance

S’agissant des effets de la cession Dailly entre les parties, trois points doivent retenir l’attention :

- La transmission de la créance

- Aux termes de l’article L. 313-24 du Code monétaire et financier, la cession Dailly opère transfert de la créance que détient le cédant contre le débiteur cédé au profit du cessionnaire

- La cession Dailly opère également transfert des sûretés garantissant la créance cédée et de toutes les garanties et autre accessoires qui y sont attachés (article L. 313-27, al. 3 CMF)

- Il s’agit tant des sûretés personnelles, que des sûretés réelles

- La clause de réserve de propriété subit le même sort que les sûretés attachées à la créance cédée (Com. 15 mars 1988)

- La date d’effet de la cession

- Le transfert de la créance s’opère à la date portée sur bordereau

- Il en résulte qu’à partir de cette date, le cédant ne peut plus « modifier l’étendue des droits attachés aux créances représentées par [le] bordereau » (article L. 313-27, al. 2 CMF).

- Autrement dit, le cédant n’est plus fondé à consentir des délais de paiement au débiteur cédé ou une remise de dette.

- N’étant plus titulaire de la créance cédée, il ne peut plus l’altérer, sauf à obtenir l’accord exprès du cessionnaire.

- La garantie due par le cédant au cessionnaire

- À la différence de la cession de créance de droit comment où le cédant ne garantit que l’EXISTENCE de la créance cédée, en matière de cession Dailly, le cédant garantit le PAIEMENT des créances cédées (article L. 313-24, al. 2 CMF).

- Autrement dit, le cédant est garant de la solvabilité du débiteur cédée

- Cela signifie que, en cas de non-paiement, le cessionnaire Dailly dispose d’une action en garantie contre le cédant.

- Ainsi, dans le cadre d’une cession Dailly le cédant est tenu à la même garantie que celle qui pèse sur le signataire d’un effet de commerce.

- Par ailleurs, le cessionnaire bénéficie du jeu de la solidarité, de sorte que le cédant ne saurait se prévaloir du bénéfice de discussion ou de division.

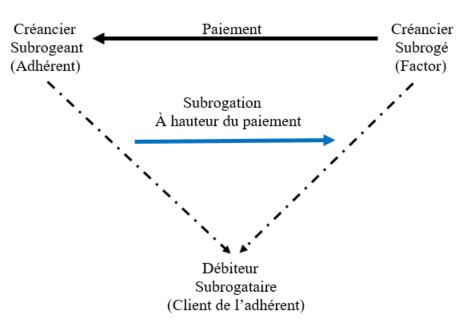

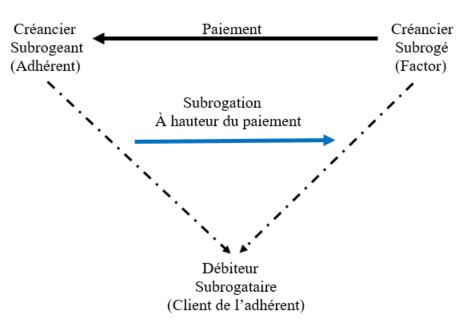

2. L’affacturage

==> Notion

L’affacturage consiste en l’opération par laquelle un créancier, l’adhérent, transfert à un établissement de crédit, le factor qualifié également d’affactureur, des créances commerciales par le jeu d’une subrogation personnelle moyennant le paiement d’une commission.

Ainsi, l’affactureur s’engage-t-il à régler, par anticipation, tout ou partie des créances qui lui sont transférées par l’adhérent ce qui permet à ce dernier d’être réglé immédiatement des créances à court terme qu’il détient contre ses propres clients.

L’une des principales caractéristiques de l’affacturage réside dans l’engagement pris par le factor de garantir à la faveur de l’adhérent le paiement des créances qui lui sont transférées.

Autrement dit, le factor s’engage à supporter le risque d’impayé en lieu et place de l’adhérent.

L’affacturage se distingue, dès lors, de l’escompte, du contrat de mandat ou encore de l’assurance-crédit.

==> Transfert de la créance

L’opération d’affacturage repose sur le mécanisme de la subrogation personnelle.

Classiquement, la subrogation personnelle se définit comme la « substitution d’une personne à une autre dans un rapport de droit en vue de permettre à la première d’exercer tout ou partie des droits qui appartiennent à la seconde » (G. Cornu, Vocabulaire juridique, PUF, 2005).

Ainsi, la subrogation a-t-elle pour effet de transférer la créance dont était titulaire le subrogeant au subrogé.

L’opération d’affacturage se déroule de la manière suivante :

L’affactureur (créancier subrogé) paie l’adhérent (créancier subrogeant) qui, en contrepartie, lui transmet la titularité de la créance qu’il détient contre son client (débiteur subrogataire).

II) La mise à disposition future de fonds

A) L’ouverture de crédit

==> Notion

L’ouverture de crédit consiste en une promesse de crédit, soit en l’engagement du banquier de mettre les fonds à disposition de son client s’il en fait la demande.

Dans un arrêt du 21 janvier 2004, la Cour de cassation a considéré que « l’ouverture de crédit, qui constitue une promesse de prêt, donne naissance à un prêt, à concurrence des fonds utilisés par le client » (Cass. com. 21 janv. 2004).

Ainsi, le bénéficiaire de l’ouverture de crédit dispose-t-il d’une option qu’il est susceptible de lever dans la limite du plafond prévu dans la convention bancaire.

Réciproquement, le banquier s’est engagé à mettre à la disposition de son client les fonds dès qu’il en formulera la demande.

Toutefois, tant que l’option n’est pas levée, les fonds demeurent la propriété de la banque, de sorte qu’ils ne sauraient faire l’objet d’une saisie.

==> Variétés

L’ouverture de crédit peut consister en plusieurs opérations distinctes :

- L’autorisation de découvert en compte courant

- Le crédit d’escompte

- Le crédit renouvelable

B) L’épargne-logement

Il s’agit d’un crédit consenti aux personnes physiques qui ont fait des dépôts à un compte d’épargne-logement et qui affectent cette épargne au financement de logements destinés à l’habitation principale.

Plus précisément, les prêts d’épargne-logement sont accordés pour le financement des dépenses de construction, d’acquisition, d’extension ou de certaines dépenses de réparation et d’amélioration.

Les bénéficiaires d’un prêt d’épargne-logement reçoivent de l’État, lors de la réalisation du prêt, une prime d’épargne-logement dont le montant est fixé compte-tenu de leur effort d’épargne.

C) Le crédit différé

Régi par la loi du 24 mars 1952, le crédit est dit différé lorsqu’il est consenti par un établissement de crédit ou une société de financement qui subordonne la remise des fonds prêtés à un ou plusieurs versements préalables sous quelque sous quelque forme que ce soit de la part des intéressés et en imposant à ceux-ci un délai d’attente.

Deux contrats servent de support à l’opération de crédit différé :

- Une promesse de crédit

- Un contrat de prêt

Le contrat de prêt ne sera conclu, qu’à la condition que des versements préalables aient été effectués par l’emprunteur.

III) La mise à disposition éventuelle de fonds

La mise à disposition éventuelle de fonds correspond à l’hypothèse où le banquier s’engage à avancer les fonds au débiteur en cas d’impossibilité pour le client de régler une dette exigible.

Cette mise à disposition n’est donc, ni immédiate, ni future. Elle est subordonnée à la réalisation d’un événement incertain : la défaillance du débiteur.

Le crédit réside ainsi dans la garantie qui est consentie au client.

Si, le plus souvent, elle prendra la forme d’un cautionnement, elle peut également consister en un aval ou une garantie à première demande.