(SUITE)

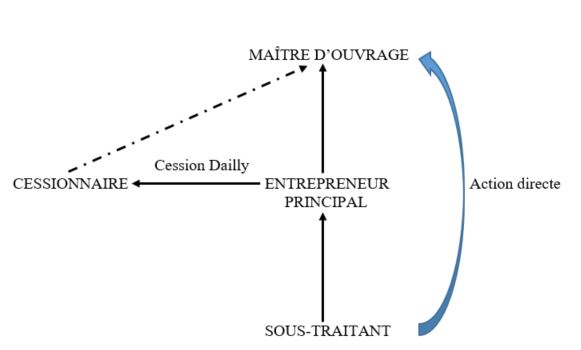

C) Conflit opposant le cessionnaire Dailly à sous-traitant exerçant une action directe

Aux termes de l’article 12 de la loi du 31 décembre 1975, modifiée par la loi du 10 juin 1994

« Le sous-traitant a une action directe contre le maître de l’ouvrage si l’entrepreneur principal ne paie pas, un mois après en avoir été mis en demeure, les sommes qui sont dues en vertu du contrat de sous-traitance ; copie de cette mise en demeure est adressée au maître de l’ouvrage »

Ainsi, dans l’hypothèse, où l’entrepreneur principal ne règle pas les factures qui lui sont présentées par son sous-traitant, celui-ci dispose d’un recours contre le maître d’ouvrage.

Que faire, néanmoins, dans l’hypothèse où Maître d’ouvrage a cédé la créance qu’il détient contre le maître d’ouvrage à un établissement bancaire ?

Le sous-traitant n’est, en effet, fondé à exercer une action directe contre le maître d’ouvrage qu’à la condition que l’entrepreneur principal soit créancier de ce dernier.

Dans le cas contraire, le sous-traitant ne devrait, a priori, disposer d’aucun recours.

Dans l’hypothèse où l’entrepreneur principal a cédé la créance qu’il détient contre le maître d’ouvrage, le sous-traitant se retrouve dès lors en conflit avec le cessionnaire.

Comment résoudre ce conflit ?

Plusieurs cas de figure peuvent se présenter :

- La cession Dailly est notifiée avant l’exercice de l’action directe

- La cession Dailly intervient avant l’exercice de l’action directe

- La cession Dailly est acceptée avant l’exercice de l’action directe

- L’action directe du sous-traitant est concurrencée par les droits du porteur d’un effet de commerce

- La cession Dailly est notifiée avant l’exercice de l’action directe

FICHE D’ARRÊT

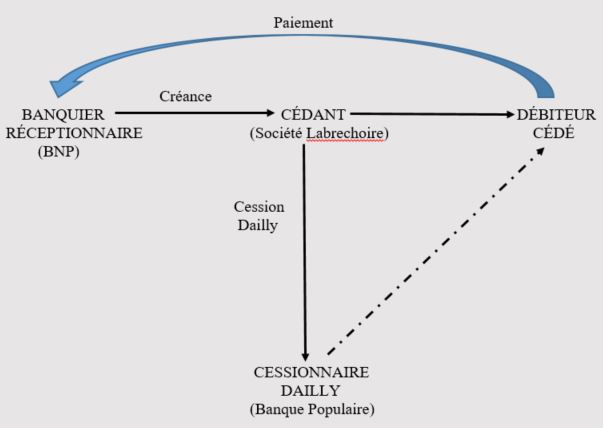

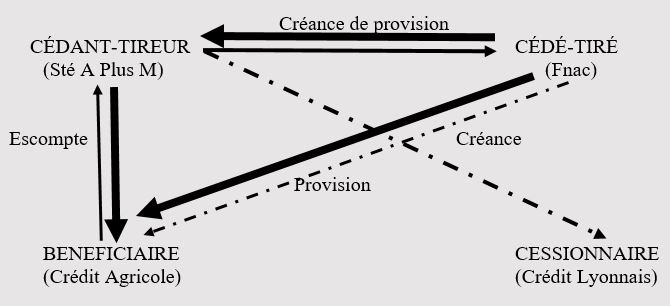

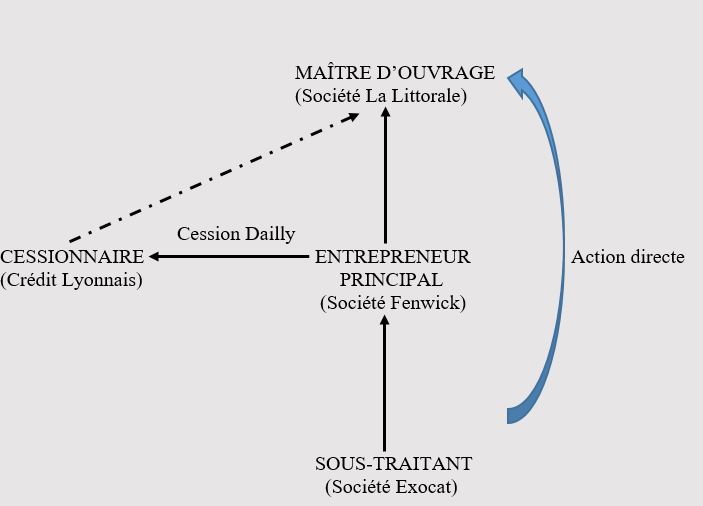

Com. 22 nov. 1988, Bull. civ. IV, no 317

Faits :

- Livraison de marchandises par la Société Fenwick à la Société Littorale

- Cession de la créance de prix par la Société Fenwick au Crédit Lyonnais

- Notification de la banque au débiteur cédé le 12 décembre 1984

- La société Exocat, sous-traitant de la société Fenwick, cédant, n’est pas réglée de sa facture

- Elle adresse alors une mise en demeure à la société La Littorale, Maître d’ouvrage

Demande :

Assignation en paiement par le sous-traitant de la Société La Littorale, Maître d’ouvrage, laquelle a appelé à l’instance la banque cessionnaire et la société Fenwick, entrepreneur principal

Procédure :

Dispositif de la décision rendue au fond:

- Par un arrêt du 24 avril 1986, la Cour d’appel de Montpellier accède à la requête de la société sous-traitante

Motivation des juges du fond:

- Pour les juges du fond, au titre de l’article 13-1 de la loi du 31 décembre 1975, l’entrepreneur principal ne peut céder les créances résultant du marché conclu avec le maître d’ouvrage qu’à concurrence des sommes dues au titre des travaux qu’il effectue personnellement.

- Interdiction était faite à l’entrepreneur principal, le cédant de céder à une banque cessionnaire la créance relative à la partie du marché sous-traité

- La cession Dailly réalisée ainsi en violation de la loi de 1975 était donc inopposable au sous-traitant

Moyens des parties :

- L’entrepreneur principal est en droit de céder sa créance tant que le sous-traitant n’a pas exercé son action directe.

- Or la notification de la cession a été effectuée avant que ladite action soit exercée par le sous-traitant.

- La cession lui était donc parfaitement opposable au sous-traitant.

Problème de droit :

La question qui se posait en l’espèce était de savoir si le sous-traitant était fondé à revendiquer la titularité de la créance qu’il détenait contre le maître d’ouvrage, alors même que la créance détenue contre ce dernier par l’entrepreneur principal a été cédée et notifiée antérieurement à un établissement bancaire par voie de bordereau Dailly.

Solution de la Cour de cassation :

Dispositif de l’arrêt:

- La Cour de cassation rejette le pourvoi formé par l’établissement cessionnaire

Sens de l’arrêt:

- La Cour de cassation estime que dans la mesure où l’entrepreneur principal ne pouvait pas céder la partie de la créance qu’il détenait contre le maître d’ouvrage correspondant à la fraction du marché sous-traité, la cession était inopposable au banquier cessionnaire, quand bien même ladite cession a été notifiée avant l’exercice de l’action directe.

- Ainsi, pour la Cour de cassation peu importe la date de naissance de l’action directe du sous-traitant.

- Le conflit doit être réglé à l’aune de l’interdiction posée à l’article 13-1 de la loi du 31 décembre 1975

- Ainsi, la Cour de cassation déroge-t-elle ici au principe Prior tempore potior jure

La solution est-elle la même dans l’hypothèse où la cession est intervenue avant la conclusion du contrat de sous-traitance ?

2. La cession Dailly intervient avant l’exercice de l’action directe

FICHE D’ARRÊT

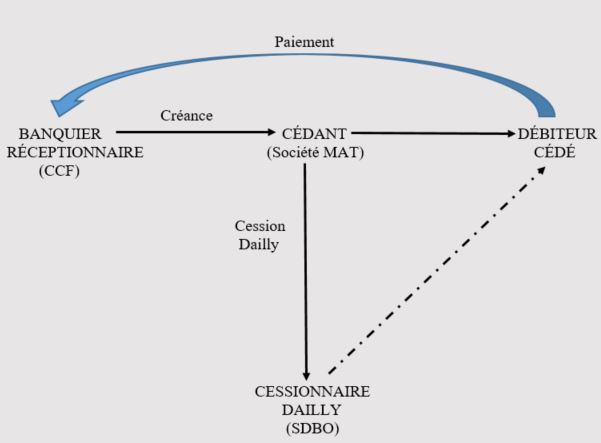

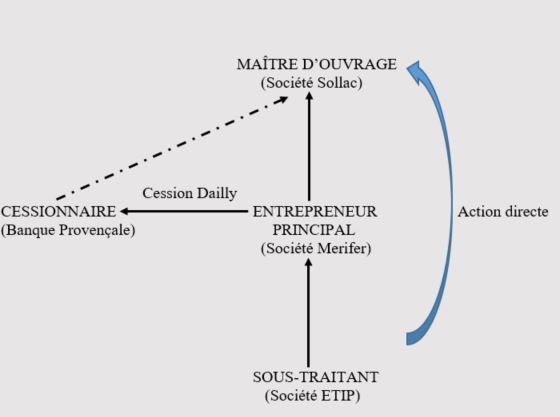

Com. 26 avril 1994, Bull. civ. IV, no 152

Faits :

À la différence du litige précédemment étudié, la cession Dailly est intervenue antérieurement à la conclusion du contrat de sous-traitance

Demande :

À la suite du défaut de paiement de la société Merifer, entrepreneur principal, faisant l’objet d’une procédure de liquidation judiciaire, une action directe est exercée par le sous-traitant à l’encontre de la société Sollac, Maître d’ouvrage

Procédure :

Dispositif de la décision rendue au fond:

- Par un arrêt du 26 février 1992, la Cour d’appel d’Aix-en-Provence accueille l’action directe exercée par le sous-traitant contre le maître d’ouvrage

Motivation des juges du fond:

- Les juges du fond estiment que la cession de créance effectuée par l’entrepreneur principal était subordonnée à la souscription, par ce dernier, d’un cautionnement, dans la mesure où il envisageait de sous-traiter, par la suite, la fraction du marché obtenu correspondant à la créance cédée

- Pour la Cour d’appel, quand bien même le contrat de sous-traitance est conclu postérieurement à la cession, le principe de prohibition des cessions de créances résultant du contrat passé avec le maître de l’ouvrage s’applique, sauf à ce que l’entrepreneur principal ait souscrit une garantie à la faveur du sous-traitant, ce qui n’était pas le cas en l’espèce.

Moyens des parties :

- Le banquier cessionnaire soutient que la cession est parfaitement opposable au sous-traitant dans la mesure où elle a été effectuée antérieurement à la conclusion du contrat de sous-traitance

- Pour lui la cession n’était donc aucunement visée par l’article 13-1 de la loi du 31 décembre 1975 lorsqu’elle a été effectuée

Problème de droit :

La question qui se posait en l’espèce était de savoir si une cession effectuée par voie de bordereau Dailly par un entrepreneur principal au profit d’un établissement bancaire antérieurement à la conclusion d’un contrat de sous-traitance, est susceptible de faire échec à l’exercice de l’action directe dont dispose le sous-traitant contre le maître d’ouvrage

Solution de la Cour de cassation :

Dispositif de l’arrêt:

- La Cour de cassation rejette le pourvoi formé par le banquier cessionnaire sur la première branche du moyen

- Elle casse et annule l’arrêt d’appel s’agissant de la deuxième branche du moyen

Sens de l’arrêt:

Sur la première branche du moyen :

La Cour de cassation estime que, en l’espèce, que, quand bien même la cession est antérieure à la conclusion du contrat de sous-traitance, l’article 13-1 de la loi de 1975 a vocation à s’appliquer

Autrement dit, la cession est inopposable au sous-traitant qui est fondé à exercer une action directe contre le Maître d’ouvrage.

Pourquoi cette solution ?

Il convient de se tourner vers l’article 13-1 de la loi du 31 décembre 1975 qui prévoit que :

« L’entrepreneur principal ne peut céder ou nantir les créances résultant du marché ou du contrat passé avec le maître de l’ouvrage qu’à concurrence des sommes qui lui sont dues au titre des travaux qu’il effectue personnellement.

Il peut, toutefois, céder ou nantir l’intégralité de ces créances sous réserve d’obtenir, préalablement et par écrit, le cautionnement personnel et solidaire visé à l’article 14 de la présente loi, vis-à-vis des sous-traitants. »

À l’examen, il apparaît que cette disposition pose un principe, assorti d’une exception :

- Le principe

- Il est interdit pour l’entrepreneur principal de céder les créances qui correspondent à la partie du marché conclu avec le maître d’ouvrage qu’il entend sous-traiter.

- Exception

- L’entrepreneur principal peut céder les créances qui correspondent à la partie du marché conclu avec le maître d’ouvrage qu’il entend sous-traiter à la condition qu’il souscrive une garantie à la faveur du sous-traitant.

D’où la solution adoptée par la Cour de cassation !

En l’espèce, l’entrepreneur principal n’avait souscrit aucune garantie à la faveur du sous-traitant.

Ainsi, la Cour de cassation a-t-elle estimé que, quand bien même la cession est intervenue antérieurement à la conclusion du contrat de sous-traitance, elle n’était pas opposable au sous-traitant.

Sur la deuxième branche du moyen :

La Cour de cassation estime, contrairement à la Cour d’appel, que l’absence de souscription par le cédant d’une garantie n’affecte pas la validité de la cession !

Trois arguments justifient cette solution :

- La souscription d’une garantie par le cédant n’est nullement une condition de validité de la cession par voie de bordereau Dailly

- En décidant du contraire, la Cour d’appel a donc ajouté au texte.

- Si la cession est nulle, alors retour au statu quo des parties

- La conséquence en est que le cédant doit restituer au cessionnaire le prix de la cession, ce qui revient à produire le résultat inverse de celui voulu par la Cour de cassation !

- Si la cession n’est pas nulle, cela va permettre au cessionnaire, dans l’hypothèse où le montant de la créance cédée est supérieur au montant dû au sous-traitant, de revendiquer le surplus

La solution retenue en l’espèce serait-elle la même en cas d’acceptation de la cession par le débiteur cédé ?

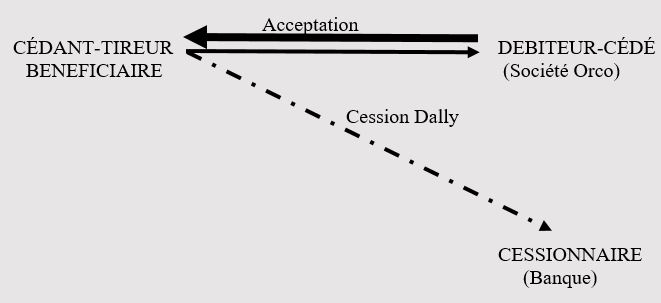

3. La cession Dailly est acceptée avant l’exercice de l’action directe

Pour mémoire, en cas d’acceptation de la cession par le débiteur cédé, le cessionnaire Dailly peut se prévaloir du principe d’inopposabilité des exceptions.

Dans ces conditions, l’établissement cessionnaire sera parfaitement fondé à opposer la cession au sous-traitant, à supposer que l’acceptation soit antérieure à l’exercice de l’action directe.

Toutefois, en cas de recours du sous-traitant, l’établissement de crédit sera tenu de restituer la somme reçue.

À la différence de l’acceptation d’un effet de commerce, l’acceptation d’une cession Dailly ne fait pas naître un engagement autonome.

L’établissement de crédit cessionnaire est ainsi dans une position moins favorable que le porteur d’une lettre de change qui l’emportera sur le sous-traitant dès lors que la provision est immobilisée à son profit avant l’exercice de l’action directe

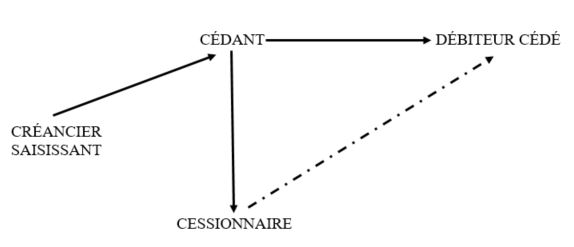

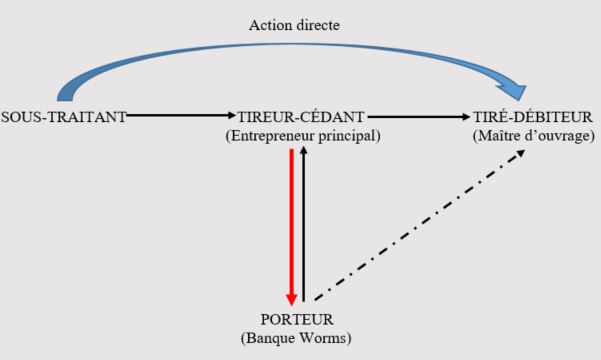

4. L’action directe du sous-traitant est concurrencée par les droits du porteur d’un effet de commerce

FICHE D’ARRÊT

Com. 18 nov. 1997, Bull. civ. IV, no 295 (arrêt Worms)

Faits:

- La société Germain, entrepreneur principal, cède par voie de bordereau Dailly une fraction de la créance correspondant au marché sous-traité à la société Samco

- Cession de l’autre fraction de la créance correspondant au marché sous-traité par tirage d’une lettre de change endossé au profit d’un cessionnaire

- Paiement du débiteur cédé entre les mains du porteur de la traite, la banque Worms

Demande :

Action directe exercée par le sous-traitant contre le Maître d’ouvrage en raison du défaut de paiement de l’entrepreneur principal

Le sous-traitant réclame ensuite à la banque les sommes versées entre ses mains en paiement de la lettre de change

Procédure :

- Dans un arrêt du 9 août 1995, la Cour d’appel accueille favorablement la demande du sous-traitant

- Les juges du fond estiment que conformément à l’article 13-1 de la loi de 1975, l’entrepreneur principal avait interdiction de céder la fraction de la créance correspondant au prix du marché sous-traité, ce sans qu’il y ait lieu de distinguer selon que la cession a été effectuée par bordereau Dailly ou par le tirage d’une lettre de change

- Ainsi, pour la Cour d’appel les deux cessions litigieuses étaient inopposables au sous-traitant

Solution :

La Cour de cassation casse et annule la décision de la Cour d’appel.

Elle estime en effet que « l’inopposabilité de la transmission de créance énoncée par l’article 13-1 de la loi du 31 décembre 1975 ne s’applique pas aux endossements d’effets de commerce acceptés par le tiré, ou payés par lui »

Ainsi pour la Cour de cassation, le tirage d’une lettre de change ne rentre pas dans le champ d’application de l’article 13-1 de la loi de 1975.

Le paiement de la lettre de change dont était porteur le cessionnaire était donc bien opposable au sous-traitant.

Le droit cambiaire prime donc en l’espèce sur l’exercice de l’action directe du sous-traitant.

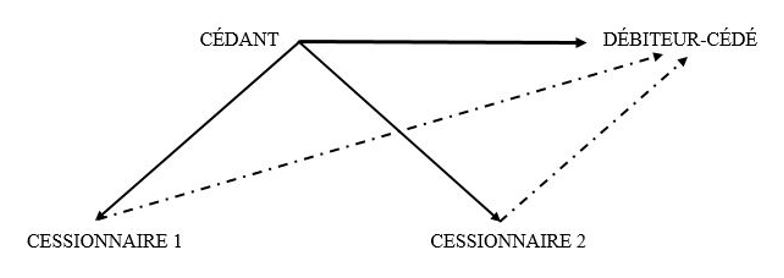

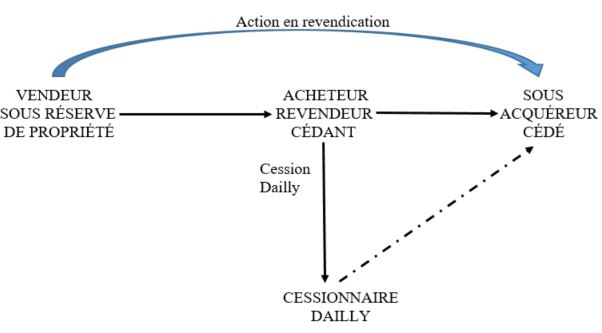

D) Conflit opposant le cessionnaire au créancier bénéficiaire d’une réserve de propriété

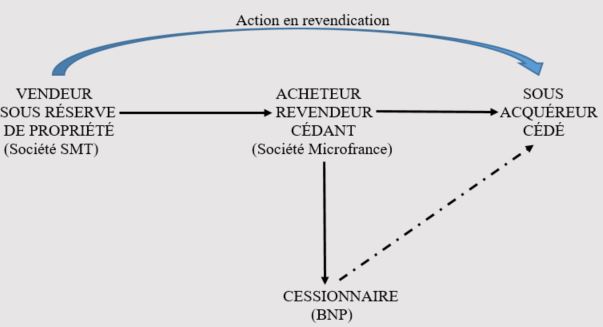

Il est des cas où le vendeur bénéficiaire d’une clause de propriété est fondé à revendiquer la créance de prix du bien revendu par son débiteur qui ne l’a pas réglé, par le biais du mécanisme de la subrogation réelle.

Toutefois, il se peut que cette créance de prix de revente ait été cédée par voie de bordereau Dailly à un établissement bancaire

Dès lors, comment résoudre ce conflit ?

FICHE D’ARRÊT

Com. 20 juin 1989, Bull. civ. IV, no 197

Faits :

- Suite à la procédure collective ouverte à l’encontre d’une société, défaut de paiement de marchandises acquises auprès d’un fournisseur

- Avant l’ouverture de la procédure collective, le débiteur a revendu une partie du matériel informatique à un sous-acquéreur et a cédé, en parallèle, la créance de prix de revente à une banque par voie de bordereau Dailly

- Le vendeur se prévaut alors de la clause de réserve de propriété afin de faire échec aux droits du cessionnaire

Demande :

Action en paiement du cessionnaire, la BNP, contre le sous-acquéreur du matériel informatique qui lui avait été revendu par le cédant, acquéreur initial du matériel.

Procédure :

Dispositif de la décision rendue au fond:

- Par un arrêt du 3 février 1988, la Cour d’appel de Paris déboute le cessionnaire de sa demande et fait droit à la revendication du vendeur de matériel informatique

Motivation des juges du fond:

- Les juges du fond relèvent que le vendeur de matériel informatique est devenu titulaire de la créance du prix de revente par le jeu du mécanisme de la subrogation réelle.

- Or cette subrogation réelle a eu lieu dès la revente du bien de sorte que la créance invoquée par le vendeur initial est antérieure au droit de créance dont se prévaut le cessionnaire

Moyens des parties :

- Le vendeur de marchandises grevées d’une clause de réserve propriété n’est pas fondé à revendiquer lesdites marchandises dès lors qu’une procédure collective est ouverte à l’encontre du débiteur

- L’argument est-il convaincant ?

- Clairement pas, dans la mesure où l’article 624-18 du Code de commerce prévoit tout l’inverse !

- « Peut-être revendiqué le prix ou la partie du prix des biens visés à l’article L. 624-16 qui n’a été ni payé, ni réglé en valeur, ni compensé entre le débiteur et l’acheteur à la date du jugement ouvrant la procédure. Peut-être revendiquée dans les mêmes conditions l’indemnité d’assurance subrogée au bien».

- Quand bien même il serait fondé à exercer son droit à revendiquer la créance de prix du bien revendu auprès du liquidateur, ladite créance n’existe plus dans le patrimoine du débiteur puisqu’elle a été préalablement cédée par voie de bordereau Dailly au banquier

- Dès lors le vendeur initial ne pouvait pas revendiquer la titularité d’une créance qui était d’ores et déjà sortie du patrimoine du débiteur

Problème de droit :

La question qui se posait en l’espèce était donc de savoir qui, dans l’hypothèse où des marchandises grevées par une clause de réserve de propriété ont été revendues par un acquéreur faisant l’objet d’une procédure collective, du vendeur initiale des marchandises ou du banquier cessionnaire de la créance du prix de revente par bordereau Dailly est fondé à se prévaloir de la titularité de ladite créance ?

Solution de la Cour de cassation :

Dispositif de l’arrêt:

- Par un arrêt du 20 juin 1989, la Cour de cassation rejette le pourvoi formé par la banque cessionnaire

Sens de l’arrêt:

- Pour la Cour de cassation, le mécanisme de subrogation réelle intervient, non pas lorsque l’action en revendication est exercée par le vendeur initial, soit après l’ouverture de la procédure collective, mais concomitamment à la revente du bien.

- Ainsi, pour la Cour de cassation, le vendeur initial est devenu titulaire de la créance du prix de revente antérieurement à la cession de ladite créance par voie de bordereau Dailly, ce quand bien même cette cession est intervenue dans un temps très proche

- La Cour de cassation fait ici application de la règle « prior tempore, potior jure » !

- Autrement dit, la Cour de cassation revient au droit commun et estime que la cession par voie de bordereau Dailly n’accorde aucun privilège particulier au cessionnaire

Comment cette solution se justifie-t-elle ?

En l’espèce, dans la mesure où la subrogation réelle opère au moment même de la revente du bien, la créance du prix de revente sort immédiatement du patrimoine du débiteur pour aller dans celui du vendeur initial

La cession Dailly est donc privée de cause, puisque le débiteur a cédé une créance dont il n’était plus titulaire.

La solution serait-elle la même dans l’hypothèse où le prix de revente des marchandises a été réglé par les sous-acquéreurs ?

FICHE D’ARRÊT

Com. 11 déc. 1990, Bull. civ. IV, no 322

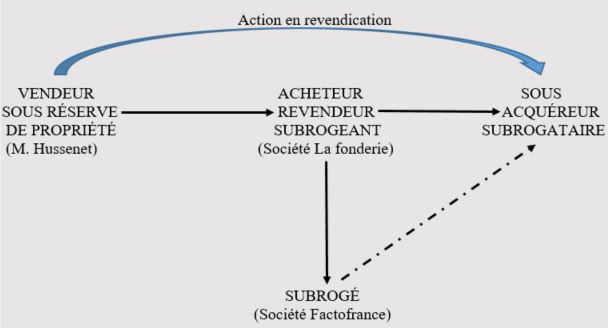

Faits :

- Placement en liquidation judiciaire d’une société

- Avant l’ouverture de la procédure collective, revente de marchandises par le débiteur à un sous-acquéreur

- Le débiteur est, par suite, réglé du prix des marchandises revendues par une société d’affacturage dont il était adhérent

- La société d’affacturage est alors subrogée dans les droits du débiteur par le jeu du mécanisme de la subrogation personnelle

- Le vendeur initial des marchandises revendique néanmoins la titularité de la créance de prix de revente en invoquant le jeu de la subrogation réelle

- Pour résumer, nous nous trouvons, en l’espèce, en présence d’un conflit qui met aux prises deux mécanismes juridiques différents que sont :

- La subrogation personnelle au titre de laquelle la société d’affacturage a été investie de la titularité de la créance de prix de revente

- La subrogation réelle au titre de laquelle le vendeur initiale revendique la titularité de la créance du prix de revente

Procédure :

Dispositif de la décision rendue au fond:

- Par un arrêt du 12 mai 1989, la Cour d’appel d’Angers déboute le vendeur initial bénéficiaire de la clause de réserve de propriété de sa demande

Motivation des juges du fond:

- Pour les juges du fond, la cession par le débiteur de sa créance de prix à un tiers faisait obstacle à l’action en revendication du vendeur initial

- Pour la Cour d’appel, en effet, la clause de réserve de propriété de propriété était inopposable au subrogeant.

Problème de droit :

La question qui se posait en l’espèce était de savoir qui du vendeur initial ou de la société subrogé dans les droits du débiteur était fondé à revendiquer la titularité de la créance de prix de revente de marchandises dont le paiement a été effectué par le sous-acquéreur

Solution de la Cour de cassation :

Dispositif de l’arrêt:

- Par un arrêt du 11 décembre 1990, la Cour de cassation rejette le pourvoi formé par le vendeur initial

Sens de l’arrêt:

- Pour mémoire, la Cour d’appel justifie le rejet de la demande du vendeur initial en considérant que la cession de la créance de prix de revente à l’affactureur faisait obstacle à l’action en revendication exercée par le vendeur initial

- La Cour de cassation conteste formellement cette justification

- Certes, le vendeur ne pouvait plus revendiquer le prix de revente des marchandises mais pour une autre raison.

- En effet, pour la Cour de cassation, le vendeur initial ne pouvait plus exercer son action en revendication « dès lors qu’au jour de l’exercice de la revendication, le prix de revente des marchandises avait été payé par les sous-acquéreurs entre les mains du tiers subrogé dans les droits de la Fonderie»

- En substance, la Cour de cassation estime que le jeu de la subrogation réelle est anéanti par le paiement pas le sous-acquéreur du prix de revente des marchandises

- Pour comprendre le raisonnement de la Cour de cassation il convient de se remémorer en quoi consiste le mécanisme de la subrogation réelle.

- La subrogation réelle consiste à remplacer une chose par une autre

- En l’espèce, on substitue aux marchandises vendues, la créance de prix de revente !

- Pourquoi la Cour de cassation estime-t-elle que l’application du jeu de la subrogation réelle doit être écartée en l’espèce ?

- La Cour de cassation tient le raisonnement suivant :

- Pour la haute juridiction, si le sous-acquéreur s’acquitte du prix de revente des marchandises, la subrogation ne peut plus opérer, car la créance est éteinte !

- La subrogation réelle n’a dès lors plus d’objet.

- Car, comment envisager que le vendeur initial puisse revendiquer quelque chose qui n’existe plus ?

- Ce quelque chose qui n’existe plus n’est autre qu’une créance éteinte !

- Si donc la créance de prix de revente est éteinte, le jeu de la subrogation réelle ne peut plus opérer.

- C’est la raison pour laquelle la Cour de cassation estime que le vendeur initial n’est pas fondé à revendiquer la titularité de la créance de prix de revente

- En conséquence, seul le subrogé peut se prévaloir de la titularité de cette créance, alors même que le vendeur initial bénéficiait d’une clause de réserve de propriété

- Si cette solution apparaît manifestement sévère pour le vendeur initial qui bénéficiait d’une clause de réserve de propriété, elle se justifie pleinement sur le plan du droit.