Aux termes de l’article 1844-1, al. 2 du Code civil « la stipulation attribuant à un associé la totalité du profit procuré par la société ou l’exonérant de la totalité des pertes, celle excluant un associé totalement du profit ou mettant à sa charge la totalité des pertes sont réputées non écrites ».

Trois interdictions ressortent de cette disposition qui prohibe ce que l’on appelle les clauses léonines, soit les stipulations qui attribueraient à un associé « la part du lion ».

En vertu de cette disposition sont ainsi prohibées les clauses qui :

- attribueraient à un seul associé la totalité des bénéfices réalisés par la société

- excluraient totalement un associé du partage des bénéfices

- mettraient à la charge d’un associé la totalité des pertes

La présence d’une clause léonine dans les statuts n’est pas une cause de nullité de la société. La stipulation est seulement réputée non-écrite, de sorte que le partage des bénéfices et des pertes devra s’opérer proportionnellement aux apports des associés.

==> Les opérations sur titre

Depuis le début des années 1980, la problématique des clauses léonines a surtout été alimentée par le contentieux relatif aux opérations sur titres, notamment les opérations dans lesquelles des promesses d’achat de droits sociaux à prix plancher interviennent.

La question s’est, en effet, posée de savoir devant les tribunaux si ces opérations de cession de titres à prix plancher n’étaient pas de nature à exonérer un associé de tout ou partie de son obligation de contribuer aux pertes.

En cas de dépréciation des titres, le cédant est assuré, en levant l’option de la promesse d’achat dont il est bénéficiaire, de céder ses droits sociaux à un prix minimum. Aussi, est-il garanti contre toute perte de valeur des titres cédés.

Dès lors, ces opérations qui ont toutes en commun de reposer sur la technique de la promesse unilatérale d’achat de droits sociaux à prix garanti, ne tomberaient-elles pas sous le coup de la prohibition des clauses léonines ?

Des réponses différentes ont été apportées par la jurisprudence à cette problématique selon qu’il s’agit d’une cession massive de droits sociaux, une convention de portage ou encore une opération de capital-investissement

I) La description de l’opération

A) La définition de l’opération

Le capital-investissement est l’opération par laquelle un investisseur participe à l’augmentation de capital d’une société en contrepartie de la garantie, après l’écoulement d’un certain délai, que les titres qu’il a acquis lui seront rachetés à un prix plancher, correspondant, a minima, au montant investi, augmenté des intérêts.

Ainsi, comme pour la cession massive de droits sociaux ou la convention de portage, l’opération de capital-investissement repose sur la conclusion d’une promesse unilatérale d’achat à prix plancher conclue à la faveur de l’investisseur.

B) La finalité de l’opération

Contrairement, à la convention de portage, l’opération de capital-investissement ne s’apparente nullement à un service qui serait rendu à un donneur d’ordre.

Les investisseurs ont, en effet, pour seul objectif de réaliser une plus-value en souscrivant à l’augmentation de capital réalisé par une société qui a besoin de capitaux propres.

Ainsi, l’investisseur n’est autre qu’un bailleur de fonds.

C) Le déroulement de l’opération

- Premier temps

- Une promesse d’achat à prix plancher est consentie à l’investisseur par des actionnaires ou une personne désignée

- Deuxième temps

- L’investisseur souscrit à l’augmentation de capital

- Soit en rachetant des titres déjà existants auprès d’anciens actionnaires

- Soit par apport de fonds à la société sous la forme d’une souscription directe aux titres nouvellement émis

- L’investisseur souscrit à l’augmentation de capital

- Troisième temps

- À l’issue d’un certain délai, l’investisseur lève l’option d’achat sur les titres qu’il avait acquis en souscrivant à l’augmentation de capital

- La promesse étant assortie d’un stipulant prévoyant le rachat de ses titres à un prix plancher, l’investisseur est garanti de récupérer l’intégralité des fonds qu’il avait investis, augmentés des intérêts.

D) La problématique de l’opération

L’opération de capital investissement pose sensiblement les mêmes problèmes que la convention de portage :

- D’une part, l’investisseur qui n’est autre qu’un bailleur de fonds n’a nullement l’intention d’être associé de la société dont il participe à l’augmentation de capital

- La condition tenant à l’affectio societatis lui fait donc défaut

- Il ne remplit donc pas tous les critères de la qualité d’associé

- D’autre part, lors de sa souscription à l’augmentation de capital, l’investisseur est assuré de récupérer les fonds investis par le jeu de la promesse de rachat de ses titres à prix plancher qui lui a été consentie

- Il est donc contractuellement exonéré de l’obligation de contribution aux pertes qui échoit à tout associé

Essentiellement, pour ces deux raisons, la question de la validité de l’opération de capital investissement se pose.

II) L’appréhension de l’opération par la jurisprudence

==> Première étape : admission de la validité de l’opération de capital-investissement

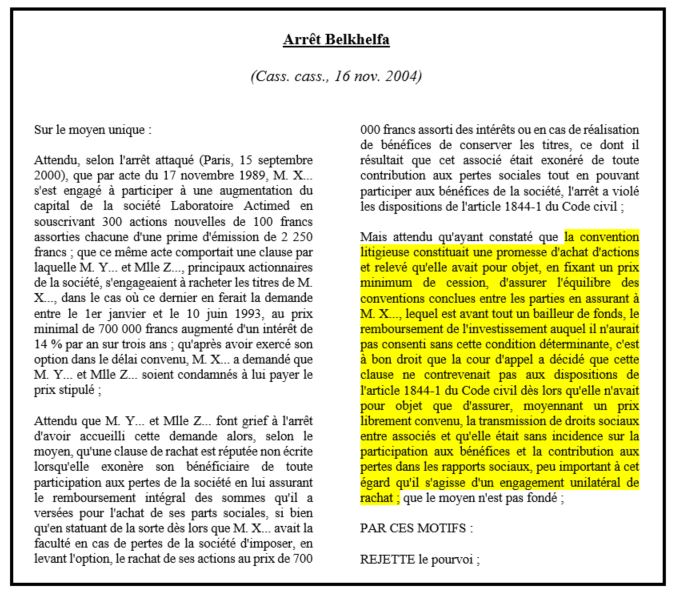

Dans un arrêt Belkhelfa du 16 novembre 2004, la Cour de cassation valide une opération de capital-investissement en approuvant une Cour d’appel d’avoir jugé que « la convention litigieuse constituait une promesse d’achat d’actions et relevé qu’elle avait pour objet, en fixant un prix minimum de cession, d’assurer l’équilibre des conventions conclues entre les parties en assurant à M. X…, lequel est avant tout un bailleur de fonds, le remboursement de l’investissement auquel il n’aurait pas consenti sans cette condition déterminante, c’est à bon droit que la cour d’appel a décidé que cette clause ne contrevenait pas aux dispositions de l’article 1844-1 du Code civil dès lors qu’elle n’avait pour objet que d’assurer, moyennant un prix librement convenu, la transmission de droits sociaux entre associés et qu’elle était sans incidence sur la participation aux bénéfices et la contribution aux pertes dans les rapports sociaux, peu important à cet égard qu’il s’agisse d’un engagement unilatéral de rachat ».

Trois enseignements majeurs peuvent être tirés de cet arrêt :

- Premier enseignement : admission de la validité des opérations de capital-investissement

- Par cette décision, la Cour de cassation admet la validité des opérations de capital-investissement.

- Aussi, cette position s’inscrit-elle incontestablement, comme en matière de convention de portage, dans le droit fil de la jurisprudence Bowater qui avait admis la promesse d’achat à prix plancher dont était assortie une cession de droits sociaux.

- Le cas de figure en l’espèce n’était cependant pas le même, car dans le cadre d’une opération de capital-investissement, le bailleur de fonds ne répond en aucune manière aux critères de l’associé.

- Aussi, la Cour de cassation fait-elle fi du défaut d’affectio societatis dont est frappé l’investisseur

- Deuxième enseignement : abandon de l’exigence de promesses croisées à la faveur du critère de l’équilibre des conventions

- La chambre commerciale précise dans sa motivation qu’il importait peu, en l’espèce, « qu’il s’agisse d’un engagement unilatéral de rachat».

- La Cour de cassation entend ainsi signifier par cette formule qu’elle abandonne l’exigence de promesses croisées, en ce sens qu’elle n’est pas une condition de validité de l’opération.

- L’abandon de cette exigence vaut-il seulement pour les opérations de capital-investissement ou doit-on étendre cet abandon aux conventions de portage ?

- Au regard de la jurisprudence postérieure, il semble qu’il faille opter pour la seconde solution

- Désormais, il n’est donc plus nécessaire que l’opération soit assortie de promesses croisées.

- L’accent est désormais mis, par la Cour de cassation, sur le critère de l’équilibre des conventions.

- Car pour la Cour de cassation, l’équilibre des conventions est sauf, dans la mesure où la promesse d’achat à prix plancher consentie à l’investisseur n’est autre que la contrepartie à l’apport de nouveaux fonds qu’il effectue dans le cadre de l’augmentation de capital.

- La Chambre commerciale avance en ce sens que cette promesse n’était autre que l’assurance pour l’investisseur d’un « remboursement de l’investissement auquel il n’aurait pas consenti sans cette condition déterminante».

- Troisième enseignement : introduction de la distinction entre les associés et les bailleurs de fonds

- La Cour de cassation semble manifestement introduire dans cet arrêt la distinction entre les véritables associés, soumis au principe de prohibition des clauses léonines, et les bailleurs de fonds qui ne seraient pas concernés par l’application de ce principe.

- Dans cette décision, la Cour de cassation considère, en effet, que c’est parce que le bénéficiaire de la promesse d’achat à prix plancher était un bailleur de fonds qu’il devait échapper au couperet de l’article 1844-1 du Code civil.

- Cette solution se justifie par le fait que l’investisseur rend un service à la société en souscrivant à l’augmentation de son capital social.

- La contrepartie de ce service ne peut dès lors résider pour ce dernier, outre le paiement d’intérêts, dans la garantie qu’il pourra récupérer son investissement en cas de dépréciation des titres.

==> Deuxième étape : confirmation de l’introduction de la distinction entre les véritables associés et les bailleurs de fonds

Dans un arrêt Bourgoin du 27 septembre 2005, la Cour de cassation fait de nouveau référence à la distinction entre les « véritables associés », soumis à l’article 1844-1 du Code civil et les bailleurs de fonds qui échapperait à l’application de la prohibition des clauses léonines (Cass. com., 27 sept 2005)

La Chambre commerciale affirme en ce sens que « en se référant à l’ensemble des conventions liant les parties, que la promesse litigieuse tendait à assurer à la société CDR Participations, qui est avant tout un bailleur de fonds, le remboursement de l’investissement auquel elle n’aurait pas consenti sans ce désengagement déterminant, et retenu que cette promesse avait ainsi pour objet d’assurer l’équilibre des conventions conclues entre les parties, c’est à bon droit que la cour d’appel a décidé que la fixation au jour de la promesse d’un prix minimum de cession ne contrevenait pas aux dispositions de l’article 1844-1 du Code civil, peu important à cet égard qu’il s’agisse d’un engagement unilatéral de rachat ».

==> Troisième étape : l’apparition du critère de la fenêtre de tir

Dans un arrêt du Textilinter rendu le 22 février 2005, la Cour de cassation semble mettre en œuvre un nouveau critère pour apprécier la validité d’une opération de capital-investissement : l’existence d’une fenêtre de tir (Cass. com., 22 févr. 2005).

Dans cette affaire, la chambre commerciale reproche, en effet, à une Cour d’appel d’avoir invalidé une promesse de rachat à prix plancher conclue dans le cadre d’une opération de capital-investissement « alors qu’elle constatait que M. Z… ne pouvait lever l’option qu’à l’expiration d’un certain délai et pendant un temps limité, ce dont il résulte qu’il restait, en dehors de cette période, soumis au risque de disparition ou de dépréciation des actions, la cour d’appel n’a pas tiré les conséquences légales de ses constatations ».

Plusieurs observations peuvent être formulées au sujet de cet arrêt :

- Sur le critère de la fenêtre de tir

- Dans l’arrêt Textilinter la Cour de cassation valide une promesse unilatérale d’achat à prix plancher

- Pour ce faire, elle relève que le bénéficiaire de la promesse « ne pouvait lever l’option qu’à l’expiration d’un certain délai et pendant un temps limité».

- La chambre commerciale en déduit que ce dernier « restait, en dehors de cette période, soumis au risque de disparition ou de dépréciation des actions».

- Il apparaît donc, dans cette décision, que la Cour de cassation apprécie la validité de la promesse en considération, non plus de la qualité de son bénéficiaire – elle ne cherche pas à savoir s’il est ou non bailleur de fonds – mais en considération de l’aléa auquel le promettant est soumis.

- Or la chambre commerciale relève, en l’espèce, qu’un aléa pesait bien sur l’investisseur, dans la mesure où s’il ne levait pas l’option d’achat dans les temps, soit dans la fenêtre de tir qui avait été conventionnement convenu avec le promettant, il demeurait soumis au risque de dépréciation des titres.

- Pour la Cour de cassation cet aléa qui ainsi pèse sur le bénéficiaire de la promesse suffirait à considérer qu’il n’est pas totalement exonéré de la contribution aux pertes.

- La promesse unilatérale d’achat à prix plancher ne tomberait pas, par conséquent, sous le coup de la prohibition des clauses léonines.

- Une solution contraire à l’arrêt Bowater ?

- Certains auteurs ont fait valoir que, par une lecture a contrario, la solution rendue par la Cour de cassation laisserait à penser qu’elle revient sur l’arrêt Bowater.

- Si, en effet, l’on considère que la validité de la promesse unilatérale d’achat à prix plancher est subordonnée à l’existence d’un aléa qui pèserait sur le bénéficiaire, a contrario cela signifie que si la promesse n’est enfermée dans aucun délai elle devrait être qualifiée de léonine

- Or dans l’arrêt Bowater, la Cour de cassation considère que le caractère léonin d’une promesse unilatérale d’achat à prix plancher doit être apprécié en considération, non pas de l’existence d’un délai d’option dans lequel elle serait enfermée, mais de son objet : la transmission de droits sociaux.